こんにちは、Saabです。今週の振り返りと来週のトピックです。

(↓)まず要点です。

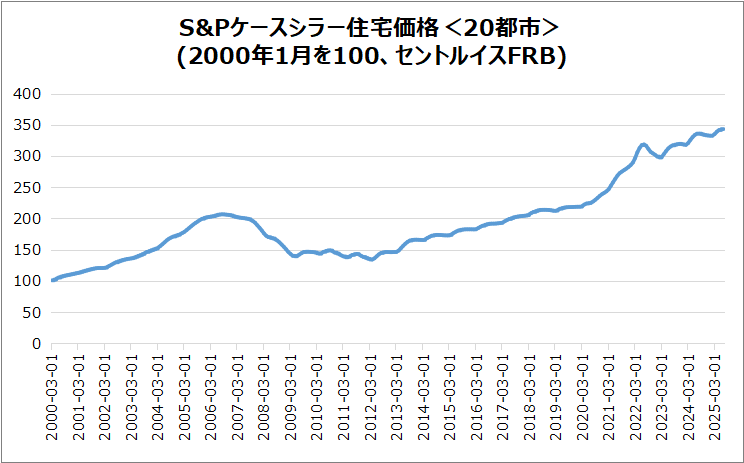

- 今週はAIと利下げ期待が主導する上昇相場

- マグ二フィセント7が市場を牽引

- 1週間ではSP500/NASDAQ/ダウはプラス

- 月間で主要指数は+1.7~4.7%上昇

- ディストリビューションデイはS&P500で5回とNASDAQで1回

- 韓国ETF(EWY)の勢いが凄い

- アルゼンチンETF(ARGT)が中間選挙の結果を受けて週間で約27%の暴騰

- ファクトセットによるとS&P500の12カ月先PERは22.9倍で割高

- センチメントは強気維持

- S&P500は全ての移動平均線の上で推移中

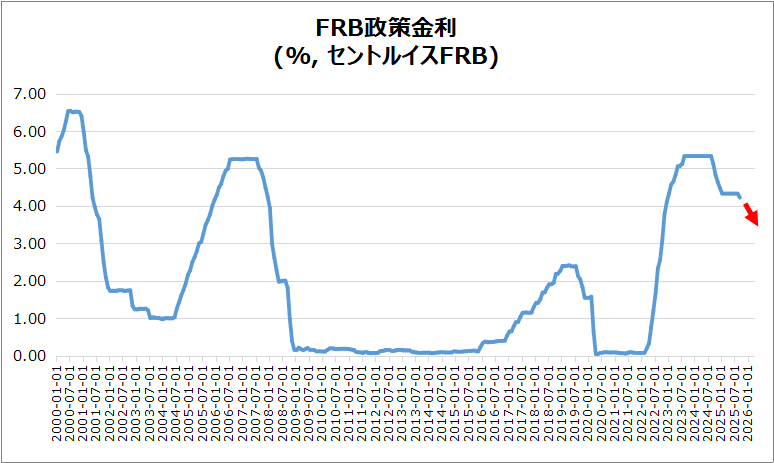

- FRB政策金利は0.25%の利下げ決定、12月未定

- ビックテック5社のうち決算後にAMZNの上昇幅が大きく、逆にMETAは下落幅が大きかった

- 来週の経済指標はADP雇用者数に注目

- 来週の決算は50社チェック予定

- 来週は民間統計・企業決算が焦点

それでは順に詳細をみていきます。

10/27週の振り返り

総括

今週の米株市場は、AI関連銘柄と利下げ期待が主導する上昇相場でした。

週初は米中会談への楽観と半導体買いが牽引し、週央のFRB利下げ決定後もナスダック中心に堅調でした。週半ばのパウエル議長の慎重発言で一時調整が入るも、週末はアマゾンの好決算で再び上昇しました。

メタの急落など個別変動は大きかったですが、マグニフィセント7が引き続き市場を牽引し、10月も強気のカタチで終了しました。

10/27~10/31の動向

【10/27(月)】米中協議期待とAI銘柄が主導、株式市場が新記録

米中首脳会談への期待が高まり、S&P500+1.3%、ナスダック+1.9%、ダウ+350ptと主要3指数が大幅上昇。中国によるレアアース規制延期や関税回避の可能性などが好感されました。市場では半導体株が牽引し、Nvidia+2.1%、Broadcom+2.4%、Qualcommは新AIチップ発表で+9.5%急騰。今週はFRB利下げとビッグテック決算を控え、投資家心理は強気に傾きました。

【10/28(火)】利下げ期待とAIブームで最高値更新

FRBの0.25%利下げ観測を背景に、S&P500+0.3%、ナスダック+0.8%、ダウ+180ptで全指数が再び最高値を記録しました。マイクロソフトはOpenAIとの契約発表で+2.3%、Nvidiaはノキアへの10億ドル投資で+6.1%と上昇。UPS(+8.1%)やUnitedHealth(+1.6%)など非テック株も堅調でした。Amazonは1.4万人削減報道を受けつつ+1.4%となり、決算シーズンとFRB会合前に、AIと大型テックへの資金集中が続きました。

【10/29(水)】FRB利下げ実施もパウエル発言で上昇一服

FRBが25bp利下げと資産縮小終了を決定。S&P500+0.2%、ナスダック+1%と高値更新も、パウエル議長が「12月利下げ確定ではない」と発言したことで、上昇幅を縮小しました。Nvidiaは+3.6%上昇し一時時価総額5兆ドルを突破、Broadcom・AMD・Micronも+2%以上上昇。キャタピラーやCVSヘルスなど好決算銘柄が支援となった一方、防衛的セクターは軟調でした。

【10/30(木)】メタ急落でハイテクに売り、金融・医薬は堅調

メタが税関連費用とAI投資拡大で−12%超下落、マイクロソフトもOpenAI投資の収益圧迫で−3%となった結果、S&P500−0.3%、ナスダック−0.6%となりました。一方、アルファベットは好決算で+5%、イーライ・リリー+4%、JPMorgan+2%、Visa+2.3%、GS+2.9%と金融・医薬株が上昇を記録。米中首脳会談は予想通りの結果で市場への影響は限定的でした。

【10/31(金)】アマゾン急騰で週末上昇、AIテーマが再燃

アマゾンがクラウド収益+20%で予想超え、+10.8%急騰。ナスダック+0.7%、S&P500+0.3%、ダウ+60pt。AI関連銘柄のPalantir+3%、Oracle+2.8%、Netflixは株式分割発表で+2.9%、Nvidiaも上昇しました。

その結果、1週間でラッセル2000を除く主要株価指数は上昇を記録。

- S&P500 +0.71%

- NASDAQ +2.24%

- ダウ +0.75%

- ラッセル2000 -1.36%

月間では、全ての指数で上昇を記録。

- S&P500 +2.27%

- NASDAQ +4.70%

- ダウ +2.51%

- ラッセル2000 +1.76%

※インド・中国・日本などは以下参照

リンク

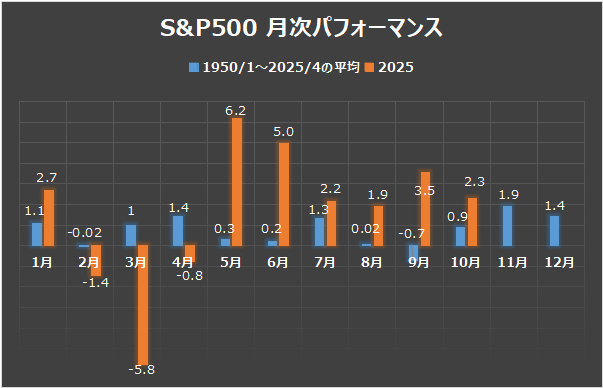

セクター毎の動きでは、以下の棒グラフからもわかるように、テクノロジー(NVDA)と消費者裁量(AMZN,TSLA)が市場を牽引しました。

【米国株の各セクターの週間パフォーマンス (出典:finviz)】

【S&P500のチャート】

※TradingView提供のチャート

↑前半は上昇基調、後半は下落基調となり、1週間では1%未満の上昇となりました。現在価格はすべての移動平均線(10日,21日,50日,200日)を上回っており、過去史上最高値付近で推移しています。

【RSPのチャート】

※TradingView提供のチャート

↑S&P500を均等に加重したETFのRSPでは、S&P500とは異なり、水曜には10日/21日/50日の移動平均線を一気に下回っており、週末も50日移動平均線の下で推移しています。現在のS&P500とRSPの立ち位置から一部の銘柄が指数を牽引していることがわかります。

【S&P500 ヒートマップ 週間パフォーマンス (出典:finviz)】

↑ヒートマップからわかるように、NVDA/GOOG/AMZN/TSLAなど時価総額の大きいビックテックの上昇が目立っており、S&P500とRSPの乖離具合に納得感があります。

最後にディストリビューションデイですが、先週からS&P500は1回減少、NASDAQは5回減少しました。現在のカウント数は、S&P500で5回、NASDAQで1回です。

米国のセクターETF 年初来パフォーマンス BEST5

今週は1~4位変動なしですが、2~3位のセクターが上昇&ゴールドの下落で差が縮小しています。5位は以前ランクインしていた通信が、公益と入れ替わりトップ5に復帰しました。

- GLD(ゴールド):52.03%(→)

- XSD(半導体):41.79%(→)

- XLK(テクノロジー):29.31%(→)

- XBI(バイオ):25.15%(→)

- XLC(通信):18.59%(↗)

カントリーETF 年初来パフォーマンス BEST5

今週は1位の韓国と3位のポーランドは変動なし。スペインとギリシャの順位がスワップされて、先週に続いて続落したベトナムはランク外となり、その代わりにコロンビがトップ5に入りました。

個人的に気になるのは韓国の上昇がものすごく、2位以降の国々を約30%以上引き離しています。

- EWY(韓国):90.61%(→)

- EWP(スペイン):61.58%(↗)

- EPOL(ポーランド):61.52%(→)

- GREK(ギリシャ):60.4%(↘)

- COLO(コロンビア):54.25%(↗)

ランク外ですが、アルゼンチンの中間選挙でミレイ大統領が所属するラ・リベルタッド・アルヴァンサ党が善戦したことにより、アルゼンチンETFのARGTが週間で約27%上昇していますw

【ARGTのチャート】

※TradingView提供のチャート

※各セクター&カントリーETFの詳細は以下参照

リンク

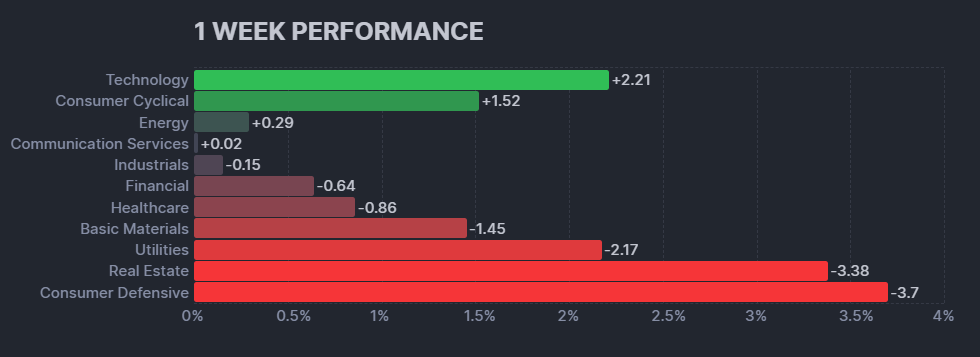

S&P500のバリュエーション

2025年10月31日に発行されたファクトセットのレポートによると、S&P500の12カ月先PERは22.9倍で、5年平均19.9倍と10年平均の18.6倍を上回っています。

また、実績PERは現在29.3倍となっており、5年平均の25.1倍と10年平均の22.8倍を上回っています。

参考までに “Macrotrends LLC” に掲載されている実績PERの最新値は、30.29倍となっています。

これは、ドットコムバブル時の天井である2000年3月の29.41倍とほぼ同水準で、コロナ禍から復活したブル相場の天井とされる2021年12月の24.09倍より高い値です。

センチメント

先週と同じくリスクオンムードは継続しており、今週末時点のVIXやPut Call Ratioの水準やS&P500の状況を踏まえると強気に傾いたままです。

以下、センチメントに関わる数値などです。

- 「VIX」は、先週末の16.37から17.44で小幅上昇。

- 「Put Call Ratio※」は、先週末の0.7から0.72にほぼ横ばい。

- S&P500は、全ての移動平均線を上回って推移中。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXのチャート】

※TradingView提供のチャート

↑週初めは下がったものの、残り4日間でジリジリと上昇し、先週末より少し高い水準で1週間を終えました。

経済指標&イベント

以下、今週確認してきた内容の結果です。注目していたFRB政策金利ですが、サプライズなしの0.25%利下げが決定されました。

ポジティブサプライズ

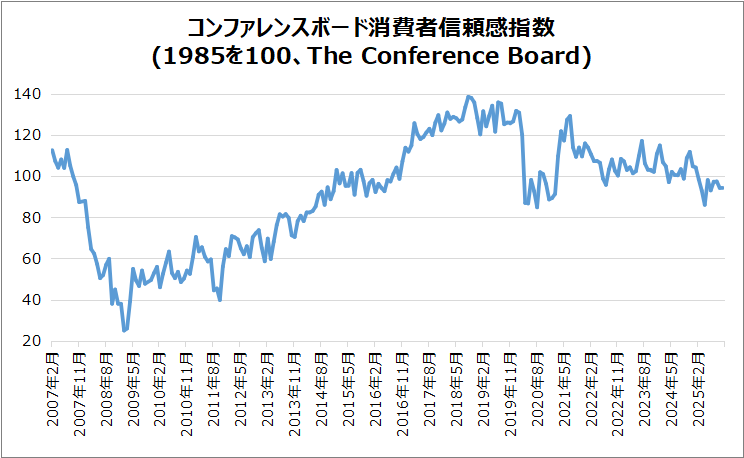

- 米・コンファレンスボード消費者信頼感指数

- 欧・ユーロ圏消費者物価指数(総合)

ネガティブサプライズ

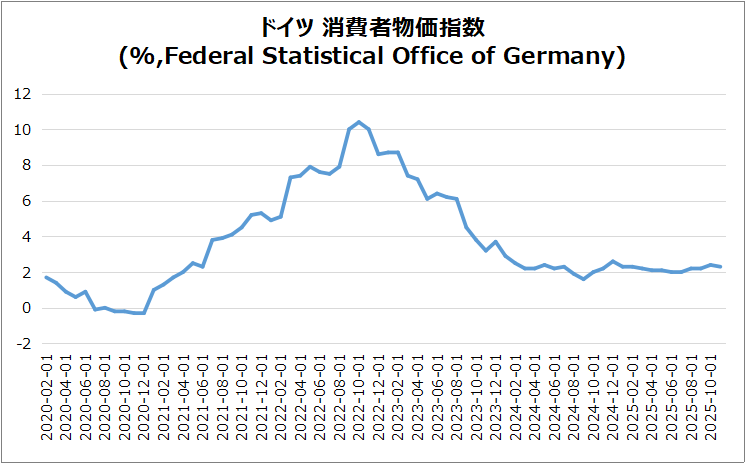

- 独・CPI(速報)

ノンサプライズ

- 米・FRB政策金利

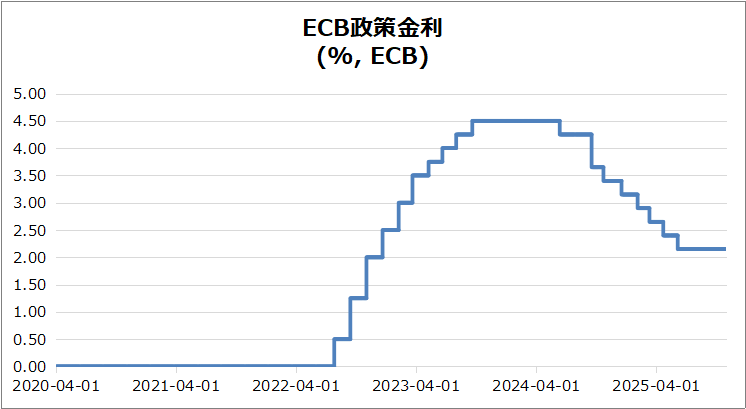

- 欧・ECB政策金利

- 欧・ユーロ圏消費者物価指数(コア)

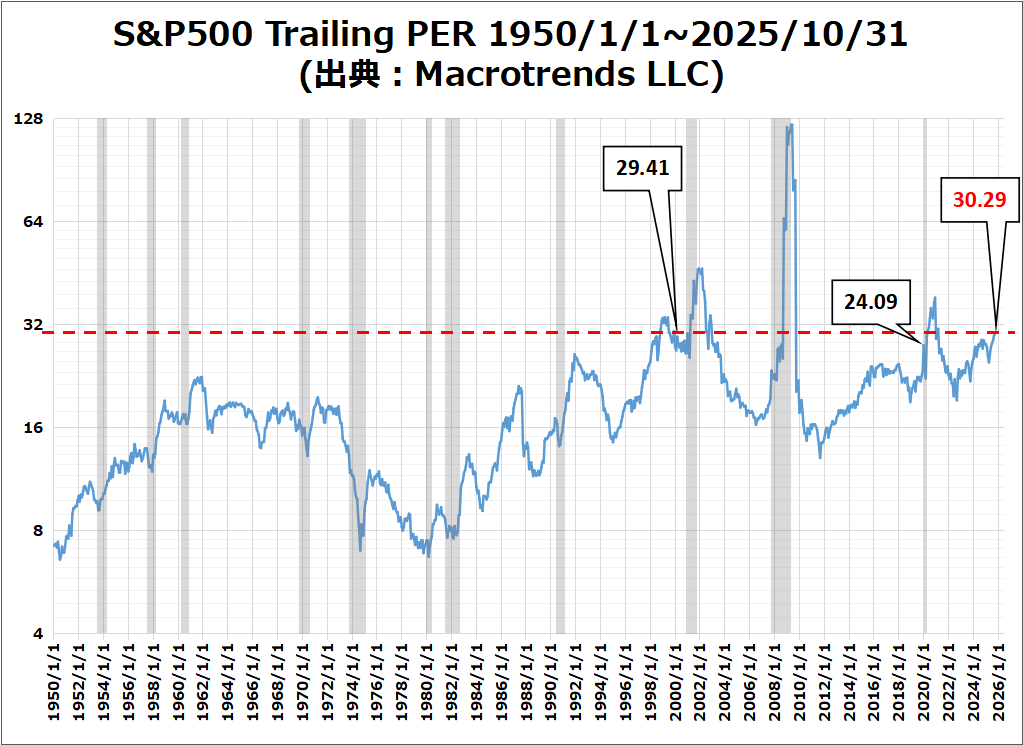

米・S&Pケースシラー住宅価格(20都市)

S&Pコアロジックケース・シラー20都市指数は前年比+1.6%(予想+1.9%)で、2023年7月以来の最低成長です。

・全米平均は+1.5%にとどまり、インフレ率3%を大きく下回る。

・4か月連続で実質住宅価値が目減り。

・都市別ではNY+6.1%、シカゴ+5.9%、クリーブランド+4.7%が上位、タンパは-3.3%で最弱。

米・コンファレンスボード消費者信頼感指数

10月の米国コンファレンスボード消費者信頼感指数は94.6(9月改定95.6から▲1.0pt)で、予想94.0を上回るポジティブサプライズでした。

・現状指数は129.3(+1.8pt)と改善、期待指数は71.5(▲2.9pt)と低下。

・期待指数は8か月連続で景気後退ライン(80)を下回る。

・現状改善と将来悲観の拮抗により「全体はほぼ横ばい」。

【まとめ】

・10月の米国消費者信頼感は全体として「横ばい」。

・現状感は改善したが、将来への懸念が依然強い。

・高所得層・中年層の楽観と低所得層・若年層の悲観が対照的。

・インフレ・金利上昇懸念が続く中、支出抑制志向がホリデー期に影響する可能性が高い。

【現状評価】

・景況感:「良い」20.2%(前月19.9%)へ上昇、「悪い」14.7%(前月15.3%)へ低下。

・労働市場:「職が豊富」27.8%(前月26.9%)と改善、「見つかりにくい」18.4%(前月18.2%)と微増。

・ギシャール氏:「雇用評価は2024年12月以来の改善」と指摘。

【将来見通し】

・景況感:「改善」19.0%(前月19.3%)へ微減、「悪化」22.6%で横ばい。

・雇用見通し:「増加」15.8%(前月16.6%)へ低下。

・所得見通し:「増加」17.9%(前月18.2%)へ低下、「減少」12.5%(前月11.7%)へ上昇。

→将来の雇用・所得への楽観が後退。

【人口・所得・政治別傾向】

・年齢別:35歳未満と55歳以上で信頼感低下、35~54歳で上昇。

・所得別:7.5万ドル未満層で低下、7.5万ドル以上で上昇、20万ドル超で最大の伸び。

・政治別:無党派で上昇、民主・共和支持層は小幅低下。

【主な関心テーマ】

・消費者コメントでは「物価・インフレ」への言及が最多。

・「関税」への懸念は減少傾向だが依然高水準。

・「雇用」への懸念はやや緩和。

・「政府閉鎖」など米国政治への不安が増加。

・否定的コメントは多いが、前月よりは改善。

【インフレ・金融市場見通し】

・12か月インフレ期待:5.9%(前月5.8%)に上昇。

・金利上昇予想:52.8%(前月51.1%)へ上昇。

・株価見通し:上昇予想49.9%(不変)、下落予想28.5%(前月27.4%から上昇)。

→金利上昇見通しが強まる中でも株価見通しは依然強気。

【家計財政と景気後退認識】

・家計の現状・将来財政評価はともに改善。

・「今後12か月以内に景気後退が非常に起こりうる」と考える割合は減少。

・一方、「すでに景気後退期にある」と考える割合は3か月連続で上昇。

【消費行動・購買意欲】

・自動車購入:中古車需要に支えられ増加。

・住宅購入:10月は弱含みだが、6か月トレンドは上昇基調。

・高額商品:横ばいだが年初の低迷から回復傾向。

・サービス支出:9月の後退から回復、特にペットケア、ストリーミング、自動車サービスが牽引。

・旅行意欲:休暇需要とともに増加、旅行回復の兆し。

【ホリデーシーズン支出見通し】

・前年比減少見込み:贈り物支出▲3.9%、贈り物以外▲12%。

・支出抑制要因:「プロモーション重視」と「支出効率最大化」。

・関税による価格上昇時は購入削減傾向。

・早期購買は一部のみで、支出ピークは11月中心に集中する見込み。

米・FRB政策金利

FRBは10月会合でFF金利を市場の予想通り、0.25%引き下げ、3.75〜4.00%に設定しました。

【金融政策の動向】

・12月1日に証券保有削減(QT)を終了へ。

・雇用リスクは上昇、インフレは高止まり。

【意見の相違】

・ミラン総裁は0.50%利下げを主張、シュミッド総裁は据え置きを支持。

【今後の見通し】

・投資家は12月の追加0.25%利下げを予想。

・パウエル議長は「既定路線ではない」と慎重姿勢。

米・実質GDP(速報)

政府閉鎖のため発表なし。

米・新規失業保険申請件数

政府閉鎖のため発表なし。

独・CPI(速報)

CPIは2.3%に低下(前月2.4%)も、市場予想2.2%を上回るネガティブサプライズの結果となりました。

要因

食品(+1.3%)の鈍化、エネルギー(-0.9%)のデフレ加速で物価上昇が抑制

その他

サービスは3.5%に微上昇、コアインフレ率は2.8%で高止まり。前月比+0.3%

欧・ECB政策金利

3回連続で金利を据え置きで予想通りの結果となりました。

背景

ユーロ圏経済の堅調さとインフレ圧力の緩和を確認。インフレ率は2%目標に近接。

経済状況

労働市場の強さや民間部門の健全性、過去の利下げ効果が成長を支える。

見通し

世界的な貿易摩

欧・ユーロ圏消費者物価指数(速報)

総合は2.1%で予想の2.2%を下回るポジティブサプライズでした。また9月の2.2%から低下しており、ECB目標2%に接近。コアは2.4%で予想と一致。

- 食品・アルコール・たばこ:2.5%上昇(前月3.0%)

- 産業財:0.6%(前月0.8%)

- エネルギー:-1.0%(前月-0.4%)

- サービス:3.4%で2か月連続上昇(4月以来最高)

米・PCEデフレータ

政府閉鎖のため発表なし。

決算

今週は45社チェックしました。以下チェックした銘柄のうち、10%以上変動が見られた銘柄です。

・10%以上値上がりした銘柄

➡CAT, NET

・10%以上値下がりした銘柄

➡ENPH, ETSY, META, CMG, CVNA, RBLX, BAX

ちなみにビックテック5社の結果は以下の通りで、決算後にプラスを記録したのは、GOOGLとAMZNでした。

・MSFT -2.92%

・META -11.33%

・GOOGL +2.52%

・AMZN +9.58%

・AAPL -0.38%

2025/10/27 決算発表 ~CLS,NXPI,RMBSなど~

2025/10/29 決算発表 ~META,MSFT,GOOGLなど~

2025/10/30 決算発表 ~LLY,AMZN,AAPLなど~

2025/10/31 決算発表 ~XOM,CVX,ABBVなど~

11/3週の注目内容

関心のある経済指標&イベント

来週は以下の経済指標&イベントに注目です。政府閉鎖が続いているため、ADP雇用者数は市場からの関心度は高いと思われます。

- 11/4(火) 米・ISM製造業景況指数

- 11/5(水) 米・ADP雇用者数

- 11/6(木) 米・ISM非製造業景況指数

- 11/6(木) 米・新規失業保険申請件数

- 11/7(金) 米・雇用統計

- 11/7(金) 米・ミシガン大学消費者信頼感指数(速報)

関心のある決算

来週は50社チェック予定です。

- 11/3(月)プレ バークシャーハサウェイ(BRK.B)

- 11/3(月)プレ オンセミコンダクター(ON)

- 11/3(月)プレ バイオンテック(BNTX)

- 11/3(月)アフター パランティア(PLTR)

- 11/3(月)アフター ヒムズ&ハーズヘルス(HIMS)

- 11/3(月)アフター ダイアモンドバックエナジー(FANG)

- 11/4(火)プレ ウーバー(UBER)

- 11/4(火)プレ ショピファイ(SHOP)

- 11/4(火)プレ スポティファイ(SPOT)

- 11/4(火)プレ ファイザー(PFE)

- 11/4(火)プレ BP(BP)

- 11/4(火)プレ フェラーリ(RACE)

- 11/4(火)プレ ノルウェイジャンクルーズ(NCLH)

- 11/4(火)アフター アドバンスト マイクロ デバイシズ(AMD)

- 11/4(火)アフター アリスタネットワークス(ANET)

- 11/4(火)アフター スーパーマイクロコンピュータ(SMCI)

- 11/4(火)アフター アステララボ(ALAB)

- 11/4(火)アフター アップスタート(UPST)

- 11/4(火)アフター アクソンエンタープライズ(AXON)

- 11/4(火)アフター ピンタレスト(PINS)

- 11/5(水)プレ ノボノルディスク(NVO)

- 11/5(水)プレ ヒューマナ(HUM)

- 11/5(水)プレ マクドナルド(MCD)

- 11/5(水)プレ ユニティ ソフトウェア(U)

- 11/5(水)プレ キャメコ(CCJ)

- 11/5(水)アフター ロビンフッド(HOOD)

- 11/5(水)アフター IonQ(IONQ)

- 11/5(水)アフター アップラビン(APP)

- 11/5(水)アフター ダッチブロス(BROS)

- 11/5(水)アフター クァルコム(QCOM)

- 11/5(水)アフター アーム(ARM)

- 11/5(水)アフター スナップ(SNAP)

- 11/5(水)アフター フィグマ(FIG)

- 11/5(水)アフター エルフビューティ(ELF)

- 11/6(木)プレ コノコフィリップス(COP)

- 11/6(木)プレ ビストラエナジー(VST)

- 11/6(木)プレ アストラゼネカ(AZN)

- 11/6(木)プレ データドッグ(DDOG)

- 11/6(木)プレ モデルナ(MRNA)

- 11/6(木)プレ カミンズ(CMI)

- 11/6(木)アフター トレードデスク(TTD)

- 11/6(木)アフター MPマテリアルズ(MP)

- 11/6(木)アフター IREN(IREN)

- 11/6(木)アフター サウンドハウンドAI(SOUN)

- 11/6(木)アフター ドラフトキングス(DKNG)

- 11/6(木)アフター ニュースケールパワー(SMR)

- 11/6(木)アフター エアビーアンドビー(ABNB)

- 11/7(金)プレ コンステレーションエナジー(CEG)

- 11/7(金)プレ ウェンディーズ(WEN)

- 11/7(金)プレ デュークエナジー(DUK)

来週は、政府閉鎖の影響下でも、民間統計・企業決算が市場の主要テーマになると思われるので、これら2つを中心に市場を観察していきます。

それでは、また👋

コメント