こんにちは、Saabです。今週の振り返りと来週のトピックです。

(↓)まず要点です。

- 先週に続き各指数は上昇を継続

- SP500/NASDAQ/ダウは史上最高値更新

- 市場参加者は好決算/インフレ鈍化/対中関係を好感

- ディストリビューションデイはS&P500とNASDAQともに6回

- ファクトセットによるとS&P500の12カ月先PERは22.7倍で割高

- センチメントは強気に傾いている

- S&P500は全ての移動平均線の上で推移中

- 自動車メーカーの決算が好調で印象的

- 市場参加者はCPIのポジティブサプライズを好感

- 来週の決算は45社チェック予定でビックテックに注目

- 来週は、金融政策/マクロ統計/企業決算/米中会談 が焦点

- FedWatchツールによると、次回FOMCでは98.3%が0.25%の利下げ、1.7%が利下げなし

それでは順に詳細をみていきます。

10/20週の振り返り

総括

好決算とインフレ鈍化が追い風となり、週末にかけて指数は史上最高値を更新しました。週中に貿易リスクで下落する場面もありましたが、テック・金融を中心に回復しています。

投資家心理は「ソフトランディング+利下げ期待」へと傾いています。

10/20~10/24の動向

10/20(月)上昇基調継続

銀行支援と米中摩擦緩和期待が追い風となり、S&P500・ダウ+1.1%、ナスダック100+1.4%と各指数は上昇。またトランプ大統領の関税免除報道も支援。

10/21(火)ダウ最高値更新

強い決算でダウ+240ptの史上最高。GM+16%、3M+6.3%、コカ・コーラ+3.8%、レイセオン+8.2%と好調。ワーナー・ブラザーズは売却報道で+13.7%。好決算企業が相場を牽引し、CPI発表前で上昇基調続きました。

10/22(水)貿易リスクで反落

ホワイトハウスが中国向け輸出規制検討と報じられ、ダウ-320pt、S&P-0.4%、ナスダック-0.9%。Netflix-10%、TI-5.9%、インテル・AMDも下落。半導体株が軟調を示す一方、インテュイティブ・サージカル+14.2%、レイセオン+2%と防衛・医療関連が上昇しました。

10/23(木)好決算と会談報道で反発

トランプ・習会談予定が安心感を誘い、S&P+0.6%、ナスダック+0.9%、ダウ+0.3%と上昇を記録。Nvidia・Amazon・Oracleが堅調。Honeywell(+6.8%)、アメリカン航空(+7.2%)が好決算。原油制裁報道でエネルギー株も上昇しました。

10/24(金)インフレ鈍化で新高値

予想以下のインフレで利下げ期待高まり、S&P+0.8%、ナスダック+1%、ダウ+470pt。IBM(+8.8%)、AMD(+7.5%)などのテック株、金融株も上昇し、GS(+4.4%)、JPM(+3%)も堅調でした。フォードは好決算で+13.3%。

その結果、1週間で全ての指数は約2%以上の上昇を記録しました。

- S&P500 +1.92%

- NASDAQ +2.31%

- ダウ +2.20%

- ラッセル2000 +2.50%

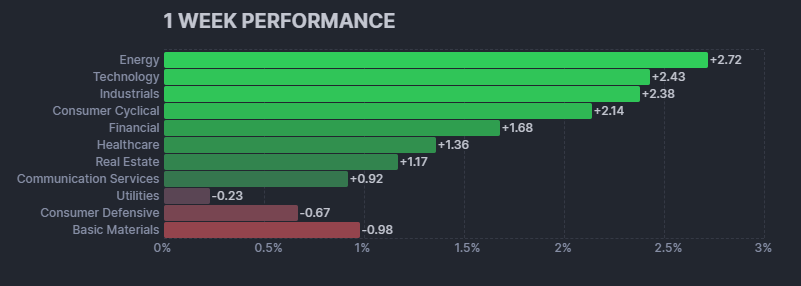

セクター毎の動きでは、以下の棒グラフからもわかるように、幅広いセクターでプラスを記録しました。エネルギーやテクノロジー、消費財などが市場を牽引。

【米国株の各セクターの週間パフォーマンス (出典:finviz)】

【S&P500のチャート】

※TradingView提供のチャート

↑今週の値動きで、10/10(金)の下げを帳消しにしました。金曜は予想以下のインフレ率を好感し、窓をあけて過去史上最高値を更新。

現在の価格は全ての移動平均線を上回った位置で推移しています。

最後にディストリビューションデイですが、先週からS&P500のみ1回増加しました。これで、カウント数はS&P500とNASDAQで6回となりました。

米国のセクターETF 年初来パフォーマンス BEST5

先週に続き、トップ1~3位までは変動なしですが、先週からバイオが1ランクアップし、公益と順位が入れ替わりました。

ゴールドは年初来から好パフォーマンスを記録してましたが、これまで買われすぎたためか、市場参加者から売られており、半導体との差が縮小しました。

- GLD(ゴールド):56.44%(→)

- XSD(半導体):38.4%(→)

- XLK(テクノロジー):24.33%(→)

- XBI(バイオ):19.43%(↗)

- XLU(公益):19.34%(↘)

カントリーETF 年初来パフォーマンス BEST5

今週は3~5位で順位変動がありました。まずトップ5圏外だったポーランドが3位に復活し、ベトナムは不動産開発会社ノバランドの社債関連の件で、急落したことにより3位から5位にランクダウンしました。

ベトナムのランクダウンによりスペインがランクアップし、ゴールドの下落を受けて金鉱株の比率が高い南アフリカがトップ5圏外にランクダウンしました。

- EWY(韓国):76.99(→)

- GREK(ギリシャ):65.15%(→)

- EPOL(ポーランド):63.73%(↗)

- EWP(スペイン):59.65%(↗)

- VNM(ベトナム):59.32%(↘)

※各セクター&カントリーETFの詳細は以下参照

リンク

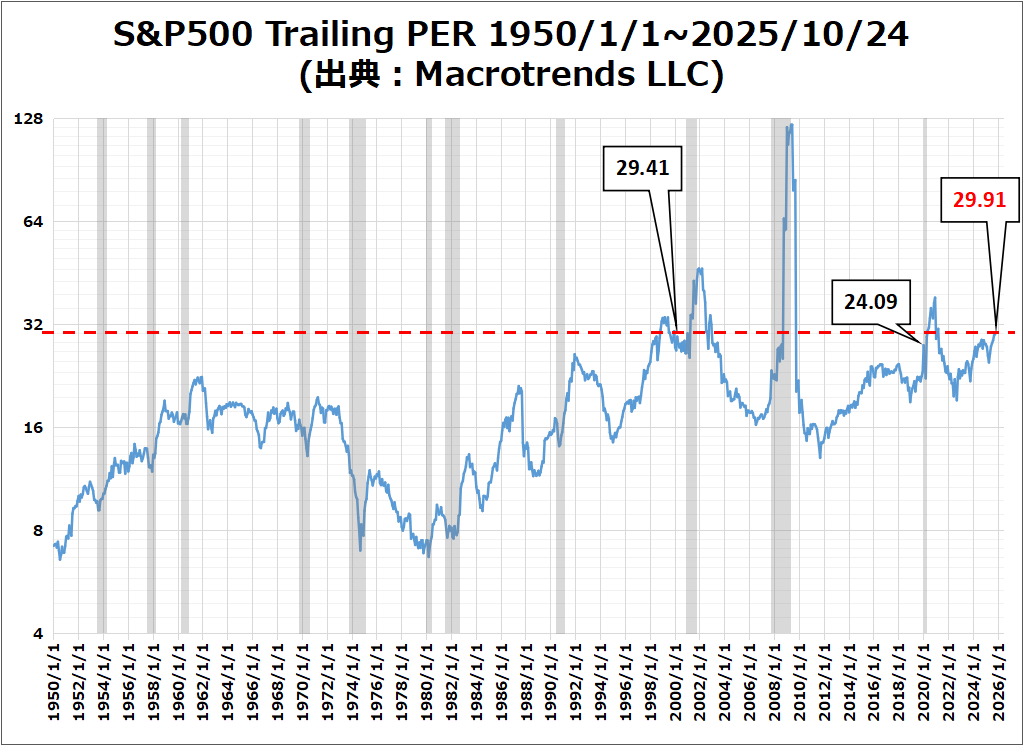

S&P500のバリュエーション

2025年10月24日に発行されたファクトセットのレポートによると、S&P500の12カ月先PERは22.7倍で、5年平均19.9倍と10年平均の18.6倍を上回っています。

また、実績PERは現在28.8倍となっており、5年平均の25.0倍と10年平均の22.8倍を上回っています。

参考までに “Macrotrends LLC” に掲載されている実績PERの最新値は、29.91倍。

これは、ドットコムバブル時の天井である2000年3月の29.41倍とほぼ同水準で、コロナ禍から復活したブル相場の天井とされる2021年12月の24.09倍より高い値です。

センチメント

今週は全体的に再びリスクオンムードとなっており、今週末時点のVIXやPut Call Ratioの水準やS&P500の状況を踏まえると強気に傾ていると感じます。

以下、センチメントに関わる数値などです。

- 「VIX」は、先週末の20.78から16.37に大幅下落。

- 「Put Call Ratio※」は、先週末の0.75から0.7に下落。

- S&P500は、全ての移動平均線を上回って推移中。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXのチャート】

※TradingView提供のチャート

↑今週は、水曜に対中関係で上昇は見られたものの、全体的に右肩下がりとなっており、S&P500は1週間を通して上昇基調でした。

経済指標&イベント

CPIの結果を受けて、市場参加者は「ソフトランディング+利下げ期待」を意識して、各指数は過去史上最高値を更新していきました。

FedWatchツールによると、次回FOMCでは、98.3%が0.25%の利下げ、1.7%が利下げなしとなっています。

ポジティブサプライズ

- 米・CPI(9月分)

ネガティブサプライズ

- 米・ミシガン大学消費者信頼感指数(確報)

ノンサプライズ

- なし

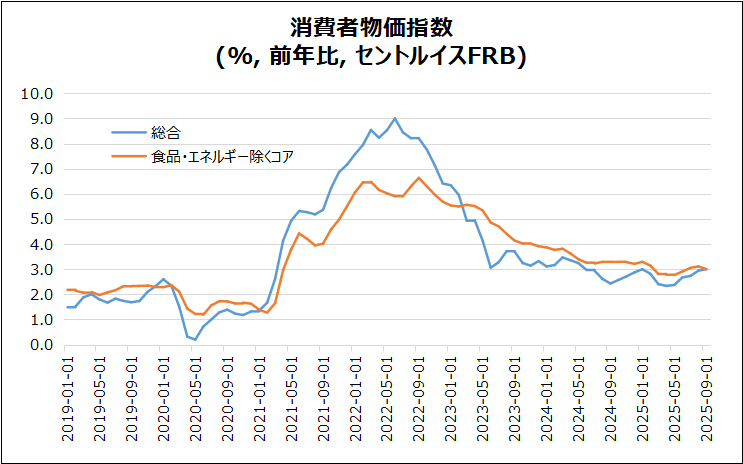

米・CPI(9月分)

総合&コアともに、前年比3%に上昇、いずれも予想3.1%を下回るポジティブサプライズでした。

要因別動向

エネルギー価格+2.8%(燃料油+4.1%、ガソリン−0.5%)、新車+0.8%。食品や中古車、交通サービスの伸びは鈍化。住居は+3.6%で横ばい。

月次CPI

前月比+0.3%(8月+0.4%)で予想下回り。ガソリンの上昇が主因、コア指数は+0.2%に減速。

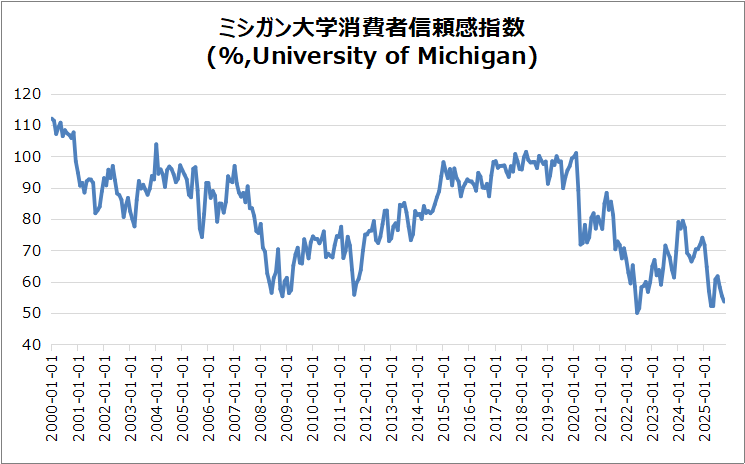

米・ミシガン大学消費者信頼感指数(確報)

10月に53.6へ下方修正され、9月の55.1から低下し5か月ぶりの低水準となっており、予測の55.0に対してネガティブサプライズでした。

内訳

現状指数は58.6(前回61)、期待指数は50.3(前回51.2)へ低下。

インフレ予想

1年後4.6%に低下、5年後3.9%へ上方修正。

調査コメント

個人財政は改善も将来期待は後退。全体では経済認識に大きな変化なく、インフレ懸念が根強い。政府シャットダウンの影響は限定的。

決算

今週は40社チェックしました。

買う気はないですが、自動車メーカーのGMやフォードが市場予想を上回る好決算を記録して、いずれも10%以上の上昇をみせているのが印象的でした。

・10%以上値上がりした銘柄

➡GM, ISRG, AA, DOW, NOK, F

・10%以上値下がりした銘柄

➡NFLX, DECK

2025/10/21 決算発表 ~KO,GE,NFLXなど~

2025/10/22 決算発表 ~GEV,TSLA,SAPなど~

2025/10/23 決算発表 ~FCX,INTC,BYDなど~

10/27週の注目内容

関心のある経済指標&イベント

来週は以下の経済指標&イベントに注目です。

- 10/28(火) 米・S&Pケースシラー住宅価格(20都市)

- 10/28(火) 米・コンファレンスボード消費者信頼感指数

- 10/29(水) 米・FRB政策金利

- 10/30(木) 米・実質GDP(速報)

- 10/30(木) 米・新規失業保険申請件数

- 10/30(木) 独・CPI(速報)

- 10/30(木) 欧・ECB政策金利

- 10/31(金) 欧・ユーロ圏消費者物価指数(速報)

- 10/31(金) 米・PCEデフレータ

関心のある決算

来週は45社チェック予定です。

META,MSFT,GOOGL,AMZN,AAPLが気になるところ。

- 10/27(月)アフター セレスティカ(CLS)

- 10/27(月)アフター NXPセミコンダクターズ(NXPI)

- 10/27(月)アフター ランバス(RMBS)

- 10/27(月)アフター ウェイストマネージメント(WM)

- 10/27(月)アフター ケイデンス・デザイン・システムズ(CDNS)

- 10/28(火)プレ ソーファイ・テクノロジーズ(SOFI)

- 10/28(火)プレ ユナイテッドヘルス(UNH)

- 10/28(火)プレ ペイパル(PYPL)

- 10/28(火)プレ ユナイテッド・パーセル・サービス(UPS)

- 10/28(火)プレ コーニング(GLW)

- 10/28(火)プレ HSBCホールディングス(HSBC)

- 10/28(火)プレ DRホートン(DHI)

- 10/28(火)プレ ロイヤルカリビアン(RCL)

- 10/28(火)アフター エンフェーズエナジー(ENPH)

- 10/28(火)アフター ブッキングホールディングス(BKNG)

- 10/28(火)アフター ビザ(V)

- 10/28(火)アフター チーズケーキファクトリー(CAKE)

- 10/29(水)プレ ベライゾン(VZ)

- 10/29(水)プレ ボーイング(BA)

- 10/29(水)プレ CVSヘルス(CVS)

- 10/29(水)プレ キャタピラー(CAT)

- 10/29(水)プレ エッツィー(ETSY)

- 10/29(水)アフター メタ(META)

- 10/29(水)アフター マイクロソフト(MSFT)

- 10/29(水)アフター アルファベット(GOOGL)

- 10/29(水)アフター チポトレメキシカングリル(CMG)

- 10/29(水)アフター カーヴァナ(CVNA)

- 10/29(水)アフター サービスナウ(NOW)

- 10/29(水)アフター メルカドリブレ(MELI)

- 10/29(水)アフター スターバックス(SBUX)

- 10/30(木)プレ イーライリリィ(LLY)

- 10/30(木)プレ メルク(MRK)

- 10/30(木)プレ コムキャスト(CMCSA)

- 10/30(木)プレ ロブロックス(RBLX)

- 10/30(木)プレ バクスター(BAX)

- 10/30(木)アフター アマゾン(AMZN)

- 10/30(木)アフター アップル(AAPL)

- 10/30(木)アフター コインベース(COIN)

- 10/30(木)アフター レディット(RDDT)

- 10/30(木)アフター クラウドフレア(NET)

- 10/30(木)アフター ロク(ROKU)

- 10/31(金)プレ エクソンモービル(XOM)

- 10/31(金)プレ シェブロン(CVX)

- 10/31(金)プレ アッヴィ(ABBV)

- 10/31(金)プレ リンデ(LIN)

来週は世界的に 金融政策/マクロ統計/企業決算/米中会談 が同時進行する週となっており、市場はFRBの利下げ動向とビッグテックの業績を中心に、経済減速懸念とソフトランディング期待の間で揺れる展開が予想されます。

それでは、また👋

コメント