こんにちは、Saabです。今週の振り返りと来週のトピックです。

↓主な内容は以下参照。

- FOMC議事録を巡る金利観測と関税政策の不透明感で神経質な展開ではあったもののAI関連の底堅さで持ち直すことで週間ではプラス

- S&P500は全ての移動平均線を奪還

- セクター別では生活必需品の一人負け

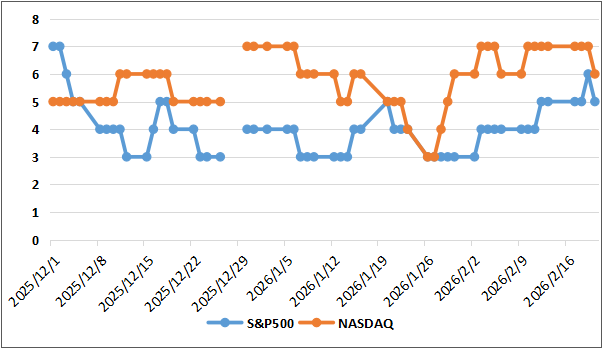

- 主要な株価指数ではNASDAQに明確なダイバージェンスが発生中

- ディストリビューションデイはNASDAQのみ1回減少

- センチメントは弱気に傾いてきている

- S&P500のバリュエーションは高い水準を維持

- AIの恩恵から韓国は相変わらず強い状況が続く

- PCEのネガティブサプライズが懸念事項

- 来週の経済指標はPPIに注目

- 来週の決算は26社チェック予定

- 来週はNVIDIA決算と米PPIが市場心理を左右し、金利見通しとリスク選好の転換点となる可能性アリ

それでは順に詳細をみていきます。

2/16週の振り返り

総括

今週の米国株は、FOMC議事録を巡る金利観測と関税政策の不透明感で神経質な展開となりました。

タカ派的示唆で一時下落するときもありましたが、AI関連株の底堅さと買い戻しで持ち直すことができました。

金利と通商政策が引き続き相場の鍵となりそうです。

2/17~2/20の動向

2/17(火)議事録前でまちまち

S&P 500は0.2%高、Nasdaq-100は小幅安。高PERソフト株(セールスフォース、インテュイットなど)が売られる一方、JPMorgan Chaseなど金融株が上昇を記録しました。半導体は選別色が強く、エヌビディアは上昇、AMDは下落しました。市場はFOMC議事録とコアPCEを注視しています。

2/18(水)AI関連が持ち直し、指数続伸

ナスダック100は0.8%高、S&P500は0.5%高。FOMC議事録はインフレ鈍化の遅れを示唆しましたが、年内利下げ期待は維持されました。NVIDIAがデータセンター需要報道で上昇し、アマゾンやマイクロンも堅調でした。一方、パロアルトは見通し悪化で急落しました。

2/19(木)タカ派色で反落

S&P500は0.3%安。議事録が「高金利長期化」の可能性を示し、長期金利が上昇したためです。資産運用株やソフト株が下落し、ブラックストーンなどが急落。地政学リスクで原油高となりエネルギー株の支えとして機能しました。

2/20(金)関税巡り乱高下も反発

最高裁が関税を無効判断後、トランプ大統領が新たな10%関税を表明しました。市場は不透明感の中でも買い戻しが優勢となり、S&P500は0.7%高、ナスダックは0.9%高を記録。テック株が主導し、ナスダックは連続下落をストップしました。

【S&P500の日足チャート】

※TradingView提供のチャート

↑先週とはうって変わって50日移動平均線を下回った位置から、上昇することで全ての移動平均線を奪還しました。ただ10日&21日&50日移動平均線が集中しているため、いつ下にきってもおかしくない状態です。

【NASDAQの日足チャート】

※TradingView提供のチャート

↑S&P500とは異なり、50日移動平均線の下で推移中。

【ダウの日足チャート】

※TradingView提供のチャート

↑ダウは先週からほぼ横ばいで推移しました。現在、価格は10日と21日移動平均線の間に位置しています。

【ラッセル2000の日足チャート】

※TradingView提供のチャート

↑主要指数の中で唯一全ての移動平均線を上回っており、一番良い状態をキープしています。

※主要なマーケットの詳細は以下参照

リンク

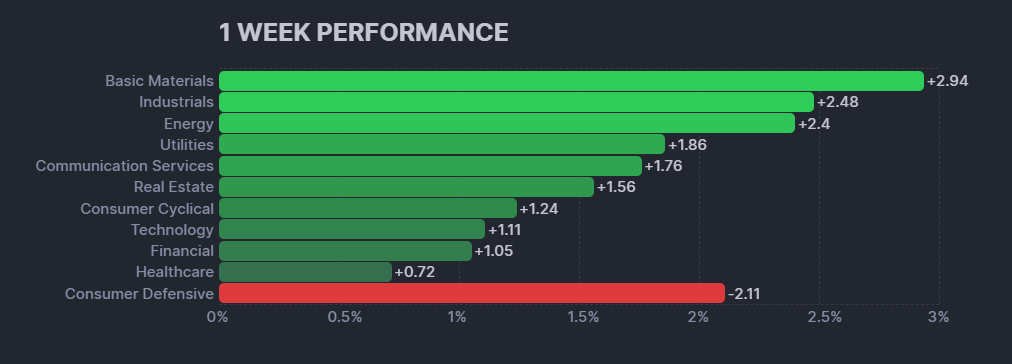

【米国株の各セクターの週間パフォーマンス (出典:finviz)】

↑先週まで比較的に強かった生活必需品がウォルマートの影響を大きく受けて1人負けの結果となりました。それ以外のセクターはプラスを記録。

【S&P500の週間ヒートMap (出典:finviz)】

↑全体的にプラスを多い印象ですが、ビックテックの動きはAMZN以外はぱっとしない1週間でした。

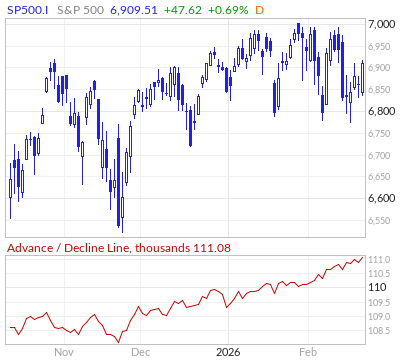

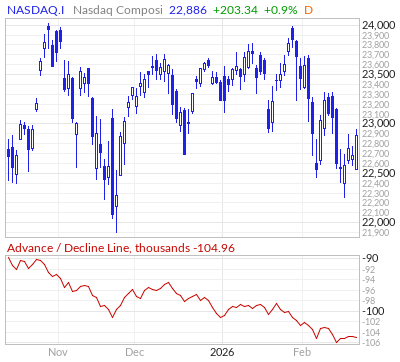

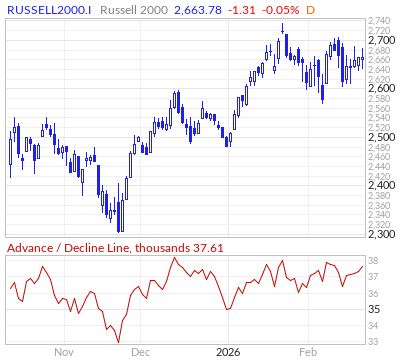

ADライン

↓先週から特にアップデートなし

NASDAQに明確なダイバージェンスが発生中なのはもちろんのこと、S&P500やダウにも価格の動きとADラインに乖離が生じはじめています。

【S&P500のADライン(出典:Market In Out)】

【NASDAQのADライン(出典:Market In Out)】

【ダウのADライン(出典:Market In Out)】

【Russell2000のADライン(出典:Market In Out)】

ディストリビューションディ

ディストリビューションデイですが、2/20時点で、SP500は5回、NASDAQは6回となっており、NASDAQのみ1回減少。

週間カウント数の推移

・2/17 SP500:5回/NASDAQ:7回

・2/18 SP500:5回/NASDAQ:7回

・2/19 SP500:6回/NASDAQ:7回

・2/20 SP500:5回/NASDAQ:6回

【ディストリビューションディ(出典:IBD)】

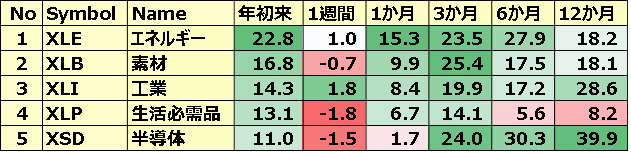

米国のセクターETF 年初来パフォーマンス BEST5

BEST1&2は変動なし。3~5位は変動あり。

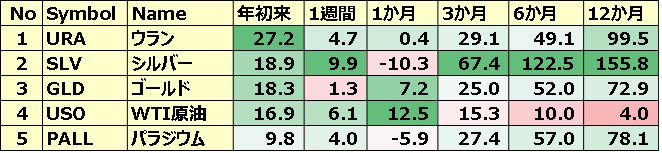

コモディティ&暗号通貨ETF 年初来パフォーマンス BEST5

先週はコモディティ全般が上昇しました。再び銀が強含んでいます。

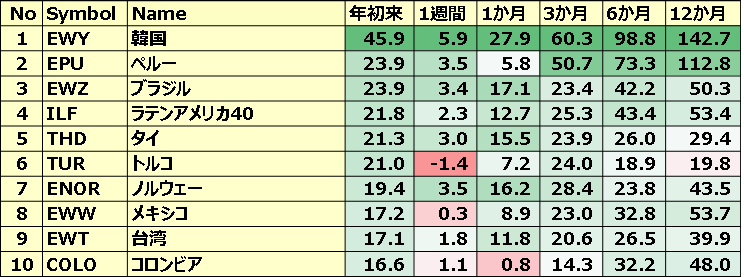

カントリーETF 年初来パフォーマンス BEST10

相変わらずAIの恩恵を受けている韓国が強い状況が続いています。またペルーやブラジルなどの南米も強かったです。

※各セクター&カントリーETFの詳細は以下参照

リンク

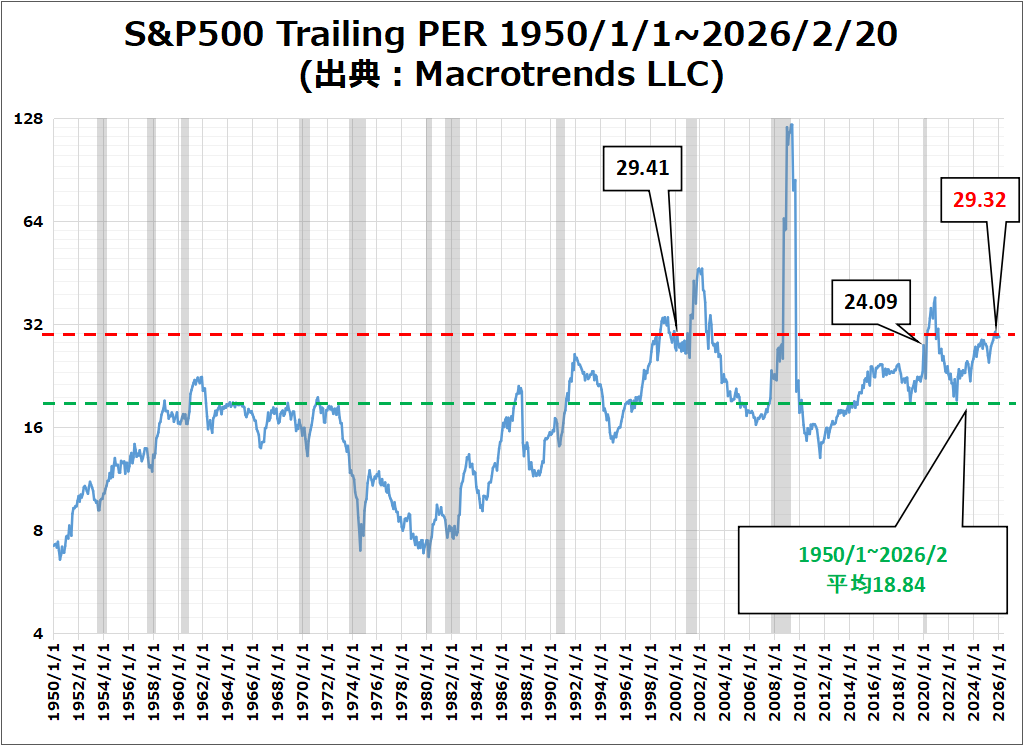

S&P500のバリュエーション

“Macrotrends LLC” に掲載されている最新の実績PERは、29.32倍となっており、1950/1~2026/2月の平均値18.84を大幅に上回っています。

またドットコムバブル時の天井である2000年3月の29.41倍、コロナ禍から復活したブル相場の天井とされる2021年12月の24.09倍よりも高い値となっています。

※グレーはリセッション

センチメント

先週とは変わらず弱気に傾いてきている印象を受けます。これはVIX/Put Call Ratio/S&P500指数の値動き/ブルベア指数から感じた印象です。

以下、センチメントに関わる数値の結果です。

- 「VIX」は、終値比較で先週末の20.6から19.08に低下。

- 「Put Call Ratio※」は、先週末の終値1.02から0.97に低下。

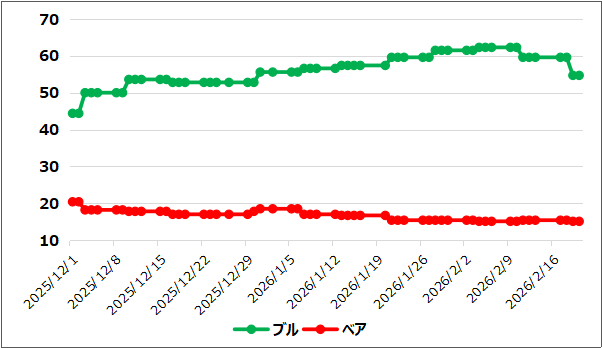

- 「ブルベア指数※」は、ブル54.7vs ベア15.1となり、先週のギャップからさらに縮小方向に動きました。

- S&P500は、全ての移動平均線の上で取引を終了。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXの日足チャート】

※TradingView提供のチャート

↑今週は終値としては、比較的高い水準で終了しています。

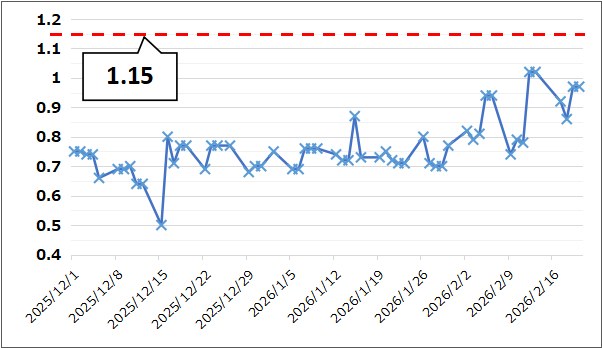

【Put Call Ratio(出典:IBD)】

↑週末にかけて1.15にせまる勢いで上昇を記録。

【ブルベア指数(出典:IBD)】

↑ここ数か月はブルベアのギャップが拡大傾向でしたが、今週はその流れに終止符を打つカタチとなりました。

【S&P500の日足チャート】

※TradingView提供のチャート

↑先週とはことなり、密度の高い移動平均線を上回ることで回復はみせているものの、今後の動きに対する不透明さは残っています。

経済指標&イベント

以下、今週確認してきた内容の結果です。

ポジティブサプライズ

・米・住宅建築許可件数

・米・住宅着工件数

・米・鉱工業生産指数

ネガティブサプライズ

・米・新規失業保険申請件数

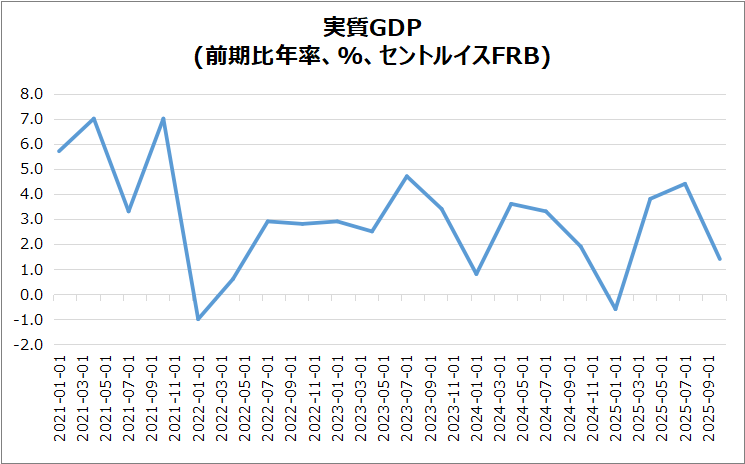

・米・実質GDP(速報)

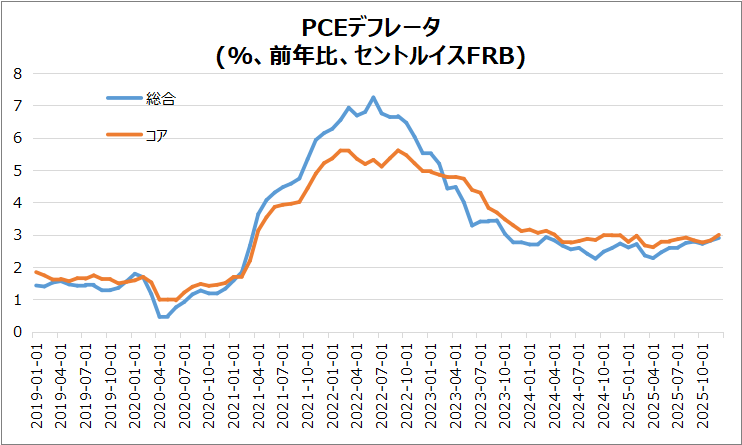

・米・PCEデフレータ

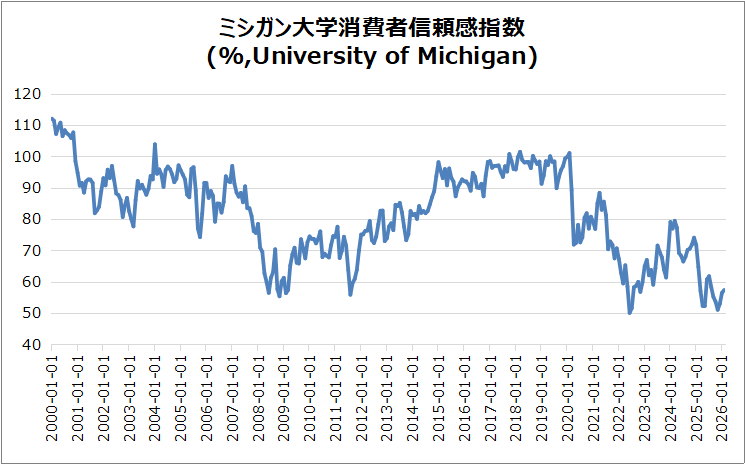

・米・ミシガン大学消費者信頼感指数

ノンサプライズ

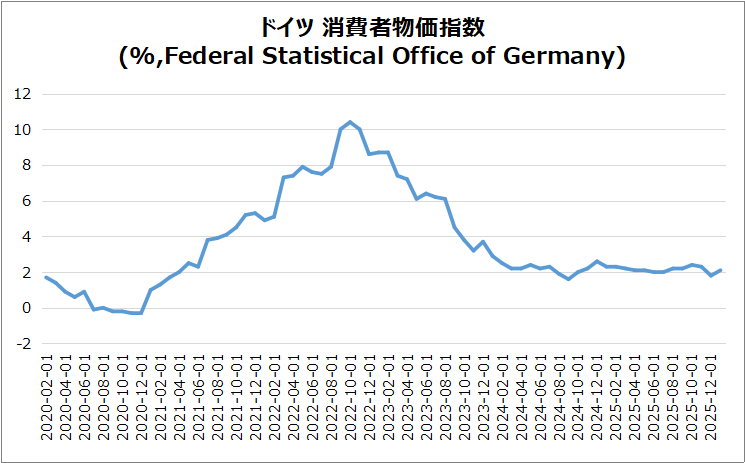

・独・CPI

独・CPI

2026年1月のドイツインフレ率は2.1%に上昇、ECB目標2%をやや上回ったところで推移しています。この結果はノンサプライズでした。

■ 上昇要因

- 消費財上昇(1.3%)・食品(1%)が主因

- 耐久財がマイナスからプラスへ反発

- 公共サービス7.1%、旅客輸送6.2%上昇(チケット値上げ)

■ 減速要因

- サービスは3.5%→3.2%へ鈍化(ただし高水準)

■ 補足指標

- 前月比+0.1%

- コアインフレ2.5%へ上昇

- EU調和CPIも2.1%に上昇

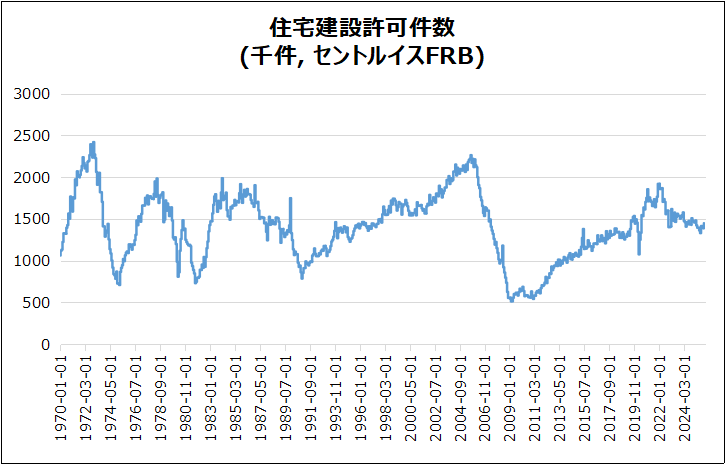

米・住宅建築許可件数

12月建設許可は年率144.8万件(+4.3%)となり、予想140万件を上回るポジティブサプライズでした。

■ 内訳

・5戸以上+18.1%(51.5万件)

・一戸建て▲1.7%(88.1万件)

■ 地域

・北東+44.1%、中西+6.6%、西部+8%

・南部▲4.1%

■ 年間

・2025年147.8万件(前年比▲3.6%)

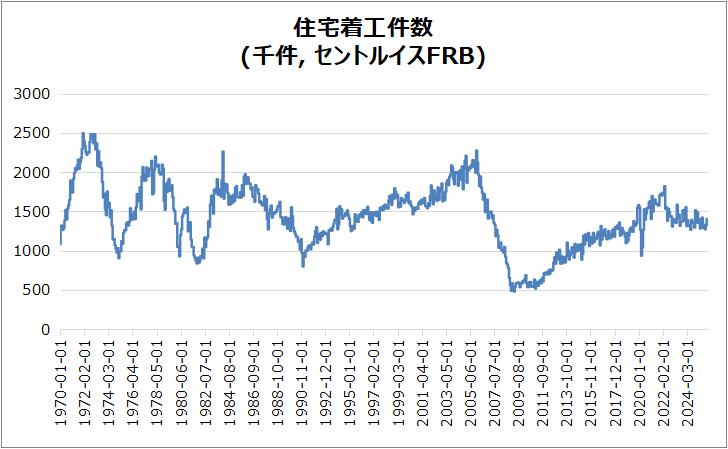

米・住宅着工件数

12月住宅着工件数は年率140.4万件(前月比+6.2%)となり、予想133万件を上回るポジティブサプライズでした。これは、7月以来の高水準です。

■ 内訳

・一戸建て:98.1万件(+4.1%、2月以来の強さ)

・集合住宅:40.2万件(+10.1%、3か月ぶり高水準)

■ 地域別

・西部+37.4%、北東+5.6%、中西部+2.3%

・南部は▲2.8%

■ 年間動向

・2025年通年は135.9万戸(前年比▲0.6%)

・4年連続減少

米・FRB議事録

■ 議事録の要点

- 連邦準備制度理事会当局者は金利の先行きで意見分裂

■ 利下げ派

- インフレが想定通り鈍化なら追加利下げが適切

■ 据え置き・利上げ派

- 当面据え置きが妥当

- インフレ長期化なら利上げの可能性

■ 経済認識

- 雇用の下振れリスクは緩和

- インフレ持続リスクは残存

■ 決定

1月会合で政策金利3.5~3.75%に据え置き

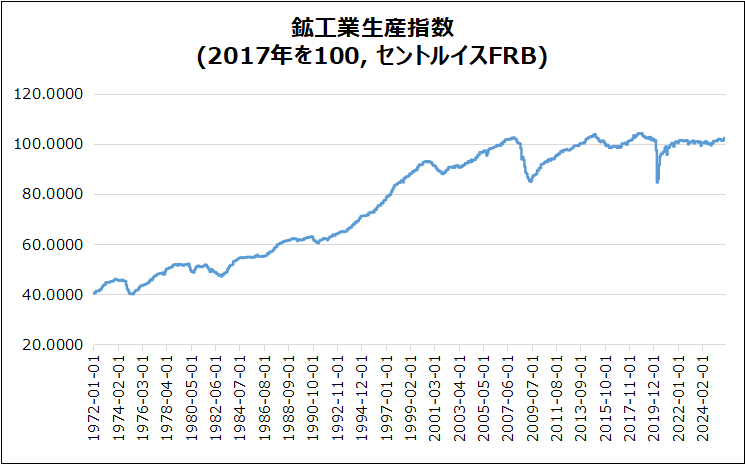

米・鉱工業生産指数

1月の米工業生産は前月比+0.7%、予想を上回るポジティブサプライズ。

■ 内訳

- 製造業+0.6%(広範に増加)

- 鉱業▲0.2%(減少継続)

- 公益+2.1%

■ 稼働率

- 76.2%、長期平均を3.2pt下回る

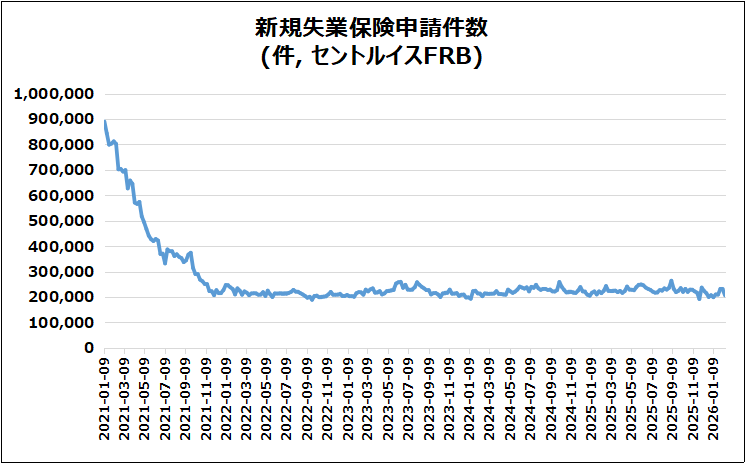

米・新規失業保険申請件数

結果は20.6万件(▲2.3万件)で、予想22.5万件を大幅に下回るネガティブサプライズでした。

■ 継続申請

- 186.9万件(+1.7万件)

■ 労働市場評価

- 解雇は緩やか、雇用は安定

■ その他

- 連邦職員の初回申請は695件(+80件)

米・実質GDP(速報)

2025年Q4の米GDPは年率1.4%増と急減速(Q3は4.4%、予想3%下回るネガティブサプライズ)。通年は2.2%で前年2.8%から鈍化。

・需要動向

消費は2.4%へ減速、財消費減・サービス増。輸出は減少に転じ、輸入減も鈍化。

・政府・投資

政府支出は5.1%減で成長を0.9pt押下。固定投資は加速、設備・知財堅調。住宅減少は緩和

米・PCEデフレータ

総合&コアともに市場予想より0.1%上回るネガティブサプライズ(総合2.9%,コア3.0%)でした。

・政府・投資

政府支出は5.1%減で成長を0.9pt押下。固定投資は加速、設備・知財堅調。住宅減少は緩和。

・内訳

商品0.4%、サービス0.3%へ加速。食品0.4%上昇、エネルギーは0.2%増に鈍化。

米・ミシガン大学消費者信頼感指数

ミシガン大学消費者信頼感指数は2月56.6(予想57.3)へ下方修正の結果となり、ネガティブサプライズを記録。1月56.4とほぼ同水準で、2025年8月以来の高水準。

・消費者心理

構成項目は小幅変動にとどまり、景況感は横ばい。46%が高価格を負担と回答(7カ月連続40%超)。

・格差傾向

株式保有・高所得・高学歴層は改善、非保有・低所得・低学歴層は悪化。

・インフレ期待

1年先は3.4%へ低下、長期は3.3%で不変。

決算

今週は11社チェックしました。

先週に比べて決算後の値動きは荒くない印象。

・10%以上値上がりした銘柄

➡DE

・10%以上値下がりした銘柄

➡なし

2026/2/17 決算発表 ~PANW,CDNS,TOLなど~

2026/2/18 決算発表 ~CVNA,DASH,FIG~

2/23週の注目内容

関心のある経済指標&イベント

来週は以下の経済指標&イベントに注目です。

- 2/24(火) 米・S&Pケースシラー住宅価格(20都市)

- 2/25(水) 米・コンファレンスボード消費者信頼感指数

- 2/26(木) 米・住宅建築許可件数

- 2/26(木) 米・新規失業保険申請件数

- 2/27(金) 米・PPI

関心のある決算

来週は26社チェック予定です。

- 2/23(月)プレ ジーンDx(WGS)

- 2/23(月)プレ ドミノピザ(DPZ)

- 2/23(月)アフター ヒムズ&ハースヘルス(HIMS)

- 2/23(月)アフター ダイアモンドバックエナジー(FANG)

- 2/24(火)プレ ホームデポ(HD)

- 2/24(火)アフター メルカドリブレ(MELI)

- 2/24(火)アフター カヴァ(CAVA)

- 2/24(火)アフター アクソン(AXON)

- 2/24(火)アフター HPインク(HPQ)

- 2/25(水)プレ TJX(TJX)

- 2/25(水)プレ サークル(CRCL)

- 2/25(水)アフター エヌビディア(NADA)

- 2/25(水)アフター トレードデスク(TTD)

- 2/25(水)アフター スノーフレーク(SNOW)

- 2/25(水)アフター セールスフォース(CRM)

- 2/25(水)アフター IonQ(IONQ)

- 2/25(水)アフター シノプシス(SNPS)

- 2/25(水)アフター ピュアストレージ(PSTG)

- 2/26(木)プレ ビストラ(VST)

- 2/26(木)プレ ワーナーブラザーズ(WBD)

- 2/19(木)アフター コアウィーブ(CRWV)

- 2/19(木)アフター ロケットラボ(RKLB)

- 2/19(木)アフター デル(DELL)

- 2/19(木)アフター サウンドハンドAI(SOUN)

- 2/19(木)アフター Zスケーラー(ZS)

- 2/19(木)アフター デュオリンゴ(DUOL)

来週は、①AI関連企業決算による株式市場の方向性、②インフレ鈍化の持続性、が主要テーマです。特にNVIDIA決算と米PPIが市場心理を左右し、金利見通しとリスク選好の転換点となる可能性があります。

それでは、また👋

コメント