こんにちは、Saabです。今週の振り返りと来週のトピックです。

(↓)まず要点です。

- 主要指数は1週間で横ばい~1%程度の下落

- 小さいながらもトランプの関税に市場は振り回される

- SP500/NASDAQのディストリビューションデイは先週から1回づつ増加

- S&P500の12カ月先PERは22.3倍で平均に対して割高感あり

- センチメントは強気ですが、どこで転換するか引き続き注視

- 経済指標にネガティブ材料なし

- DALとLEVIが好決算で10%以上上昇

- インフレ/小売/住宅関連など経済指標が目白押し

- 来週から2025/Q2の本格的な決算シーズンがスタート

- 来週の決算は22社チェック予定

- 関税/企業決算/重要な経済指標が市場に与える影響を観察

それでは順に詳細をみていきます。

7/7週の振り返り

米国市場

月曜は、トランプが日本・韓国に25%、他国に最大40%の新関税を発表し、貿易摩擦が再燃したことで指数は1%以下の下落となりました。

火曜は、トランプの関税方針が揺れ投資家は混乱しながらも指数は横ばいだったものの、水曜には企業業績とFOMC議事録を消化した結果、主要指数は0.6~0.7%上昇しました。

木曜は、トランプの関税発表を無視し、好業績を受けてS&P500は最高値を更新したものの、金曜にはトランプがカナダ製品に35%の関税を発表して、関税強化を警告したことにより、指数は小幅下落しました。

その結果、1週間を通じて、主要指数は横ばい~1%程度の下落となりました。

- S&P500 -0.31%

- NASDAQ -0.08%

- ダウ -1.02%

- ラッセル2000 -0.63%

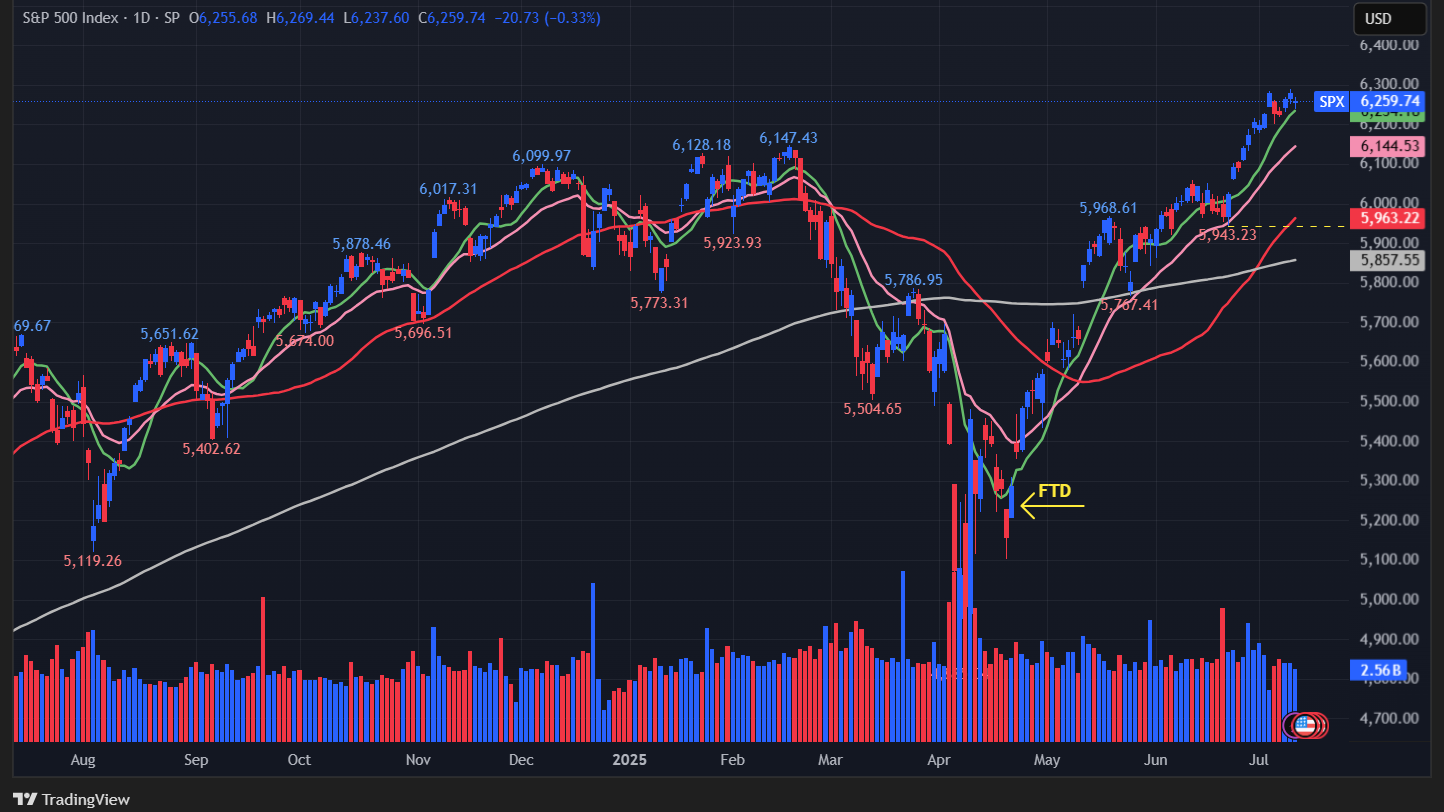

【S&P500のチャート】

※TradingView提供のチャート

↑今週はほぼ横ばいで、全ての移動平均線を上回った状態で推移しています。

ちなみにディストリビューションデイは、S&P500で3回、NASDAQで2回となりました。先週からS&P500/NASDAQともに1回づつカウント数が増え、来週もこれらの変動に注意を払っていきます。

※各セクター&カントリーETFは以下参照

リンク

ファクトセット

S&P500の12カ月先PERは22.3倍で、5年平均19.9倍と10年平均の18.4倍を上回っています。

また、実績PERは現在27.5倍となっており、5年平均の24.9倍と10年平均の22.5倍を上回っています。

参考までに、ドットコムバブル時の天井とされる2020年3月の実績PERは約27倍で、コロナ禍から復活したブル相場の天井である2021年12月は約24倍でした。

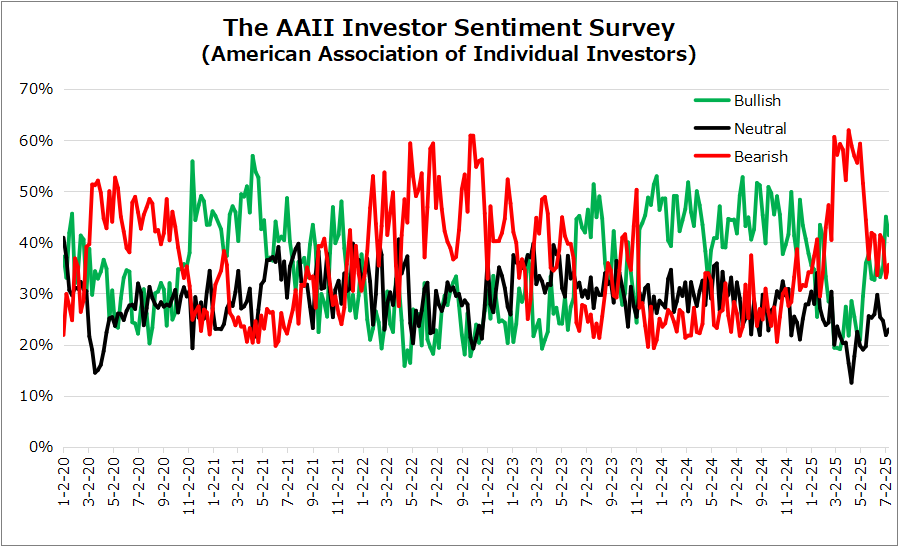

センチメント

VIX/Put Call Ratio/AAIIセンチメントからもわかるように強気に傾いている状態が継続されています。VIXやPut Call Ratioからもわかるように低い水準となっているので目先は警戒要だと思います。

- 「VIX」は、先週末の16.38から16.39となり横ばい。

- 「Put Call Ratio※」は、先週末の0.62から0.64となりこちらも横ばい。

- 「AAIIセンチメント」はBullishをBearishを上回る状態が継続。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXのチャート】

※TradingView提供のチャート

↑火曜には上昇をみせたもの、終値では先週末とほぼ同じ値で1週間を終えました。

↑先週からBullishが低下したものの、Bearishを上回った状態で推移しました。

Bullish 45.0% → 41.4%

Neutral 21.9% → 23.0%

Bearish 33.1% → 35.6%

経済指標

以下2つの経済指標をチェックしました。

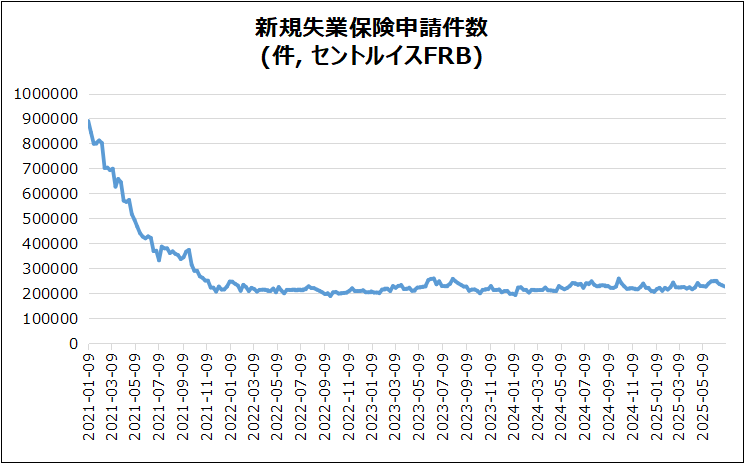

米・新規失業保険申請件数

7月初旬に227,000件(前週比5,000減)で、予想の235,000を下回ったため、ポジティブサプライズとなり4週連続で減少しました。

労働市場の強さ

高金利下でも安定し、7週間で最も低水準。

継続受給者数

10,000増の1,965,000件で、2021年以来の高水準。

政府職員請求

438件に減少し、2024年12月以来の最低水準。

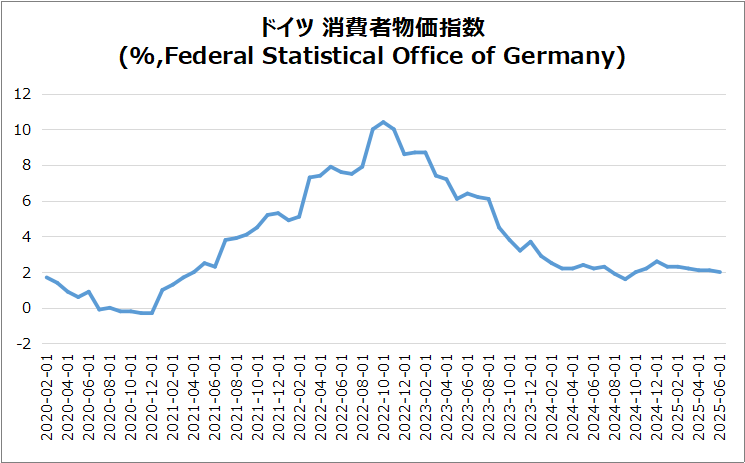

独・消費者物価指数(確報)

6月は2.0%に低下(前月2.1%)し、8か月ぶりの低水準で予想と一致でした。

物価変動の要因

- エネルギー価格は3.5%減少、特に燃料や家庭用エネルギーが下落

- 食品インフレも2.8%から2.0%に鈍化

インフレを押し上げた要素

- サービス価格は3.3%上昇

- 特に旅客輸送(+11.4%)、社会施設(+8.5%)などが上昇要因

決算

今週は4社チェックしました。

・10%以上値上がりした銘柄

➡DAL, LEVI

・10%以上値下がりした銘柄

➡なし

7/14週の注目内容

関心のある経済指標&イベント

来週は以下の経済指標に注目です。

インフレ/小売/住宅関連など目白押し!

- 7/15(火) 米・CPI

- 7/16(水) 米・PPI

- 7/16(水) 米・鉱工業生産指数

- 7/17(木) 米・小売売上高

- 7/17(木) 米・新規失業保険申請件数

- 7/18(金) 米・住宅建築許可件数(速報)

- 7/18(金) 米・住宅着工件数

- 7/18(金) 米・ミシガン大学消費者信頼感指数(速報)

関心のある決算

来週は22社チェック予定です。

本格的な決算シーズンのはじまりですね!

- 7/15(火)プレ JPモルガン チェース(JPM)

- 7/15(火)プレ シティグループ(C)

- 7/15(火)プレ ウェルズファーゴ(WFC)

- 7/16(水)プレ ASML(ASML)

- 7/16(水)プレ バンク オブ アメリカ(BAC)

- 7/16(水)プレ ゴールドマンサックス(GS)

- 7/16(水)プレ プログレッシブ コープ(PGR)

- 7/16(水)プレ ジョンソン&ジョンソン(JNJ)

- 7/16(水)プレ モルガン スタンレー(MS)

- 7/16(水)アフター ユナイテッド航空(UAL)

- 7/16(水)アフター アルコア(AA)

- 7/17(木)プレ GEエアロスペース(GE)

- 7/17(木)プレ 台湾セミコンダクター(TSM)

- 7/17(木)プレ ペプシコ(PEP)

- 7/17(木)プレ シンタス(CTAS)

- 7/17(木)プレ アボット ラボラトリーズ(ABT)

- 7/17(木)プレ ノバルティス(NVS)

- 7/17(木)アフター ネットフリックス(NFLX)

- 7/17(木)アフター インタラクティブ ブローカーズ(IBKR)

- 7/18(金)プレ スリーエム(MMM)

- 7/18(金)プレ シュルンベルジェ(SLB)

- 7/18(金)プレ アメリカン エキスプレス(AXP)

来週は米国の関税と企業決算を中心に、インフレ動向や経済指標も相次いで発表されるため、市場にどう影響をもたらすかに注目したいと思います。

それでは、また来週👋

コメント