こんにちは、Saabです。今週の振り返りと来週のトピックです。

(↓)まず要点です。

- 米国の財政や貿易摩擦の懸念で主要指数はマイナス

- SP500/NASDAQは200日平均線を維持

- ディストリビューションデイは2回(S&P500,NASDAQ)

- S&P500の12カ月先PERは21.1倍(5年平均19.9倍, 10年平均の18.4倍)

- センチメントはどっちつかずでニュートラルな印象

- AAIIセンチメントはポジティブな傾向継続

- 経済指標&今週の決算で気になるものなし

- 来週は21社の決算をチェック予定

- 主要な経済指標/FOMC議事録/貿易摩擦に注目

それでは順に詳細をみていきます。

5/19週の振り返り

米国市場

月曜には、米国の信用格下げや国債利回りの上昇が重しとなりましたが、その後利回りが後退したことで株価は持ち直し、小幅上昇。

火曜は、うってかわって指数は全て下落し、貿易交渉に関する不確実性再燃と税制計画への懸念の中で、投資家心理が慎重になったことによるものです。

この流れを継続して、水曜には大幅下落、木曜には小幅下落となり、金曜にはトランプがアップル製品とEU輸入品に高関税を提案して貿易摩擦が再燃したことで下落し続けました。

その結果、1週間で主要指数は全てマイナスを記録しました。

- S&P500 -2.61%

- NASDAQ -2.47%

- ダウ -2.47%

- ラッセル2000 -3.47%

来週も関税関連のニュース次第では市場が動く可能性が大きそうですね・・・

【S&P500のチャート】

※TradingView提供のチャート

↑現在、21日指数移動平均線(ピンク)と200日移動平均線(灰色)の上にあることから、重要なサポートラインで踏ん張っている状況です。

またNASDAQも同様に200日移動平均線の上で推移している一方、ダウとラッセル2000は200日移動平均線の下で推移していることから、大型テック株などが主導していることが言えると思います。

現在のディストリビューションデイは、S&P500とNASDAQともに2回カウントされています。

【ゴールドのチャート】

※TradingView提供のチャート

↑S&P500が下がる一方、ゴールドは上昇を続ける1週間となりました。S&P500が下がるとゴールドが上がる動きは、今年よく見られる傾向です。

※各セクター&カントリーETFは以下参照

リンク

ファクトセット

ファクトセットによれば、S&P500の12カ月先PERは21.1倍で、5年平均19.9倍と10年平均の18.4倍を上回っています。

また、実績PERは現在25.6倍となっており、5年平均の24.8倍と10年平均の22.4倍を上回っています。

センチメント

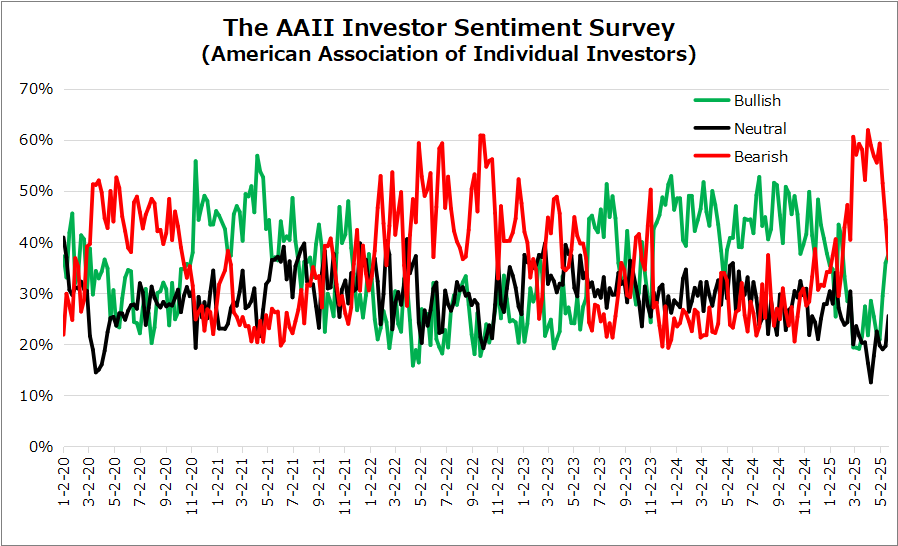

VIXのみが大きく上昇したことで市場は恐怖を感じている一方、Put Call RatioとAAIIセンチメントからは、VIXと同じような心理を感じず、アンマッチな状況です。

ここから感じることは、Bullish?Bearish?どっちつかずな印象でNeutralではないかなと感じています。

- 「VIX」は、米国財政の先行きや欧州との関税再燃に影響してか、先週末の17.24から22.29となり1週間を通して上昇傾向でした。

- 「Put Call Ratio※」は、先週末の0.78から0.74となり、終値ベースではほぼ横ばいの動きとなっています。

- 「AAIIセンチメント」は先週の流れを継続し、Bearishの減少とBullishの増加が見られ、数週間ぶりにBullishがBearishを上回りました。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXのチャート】

※TradingView提供のチャート

↑米国の財政状況や米欧の関税再燃などをきっかけにVIXは1週間を通じて上昇しましたが、これが継続するか?一時的のものになるか?に注目です。

↑先週の流れを継続して、Bullishは上昇、Bearishは下落。この流れが来週も継続できるか注目です。

Bullish 35.9% → 37.7%

Neutral 19.7% → 25.6%

Bearish 44.4% → 36.7%

経済指標

ポジティブとネガティブが入り混じりますが、大きな材料はなかった印象です。強いて言えば、住宅建築許可件数の減少ですかね。

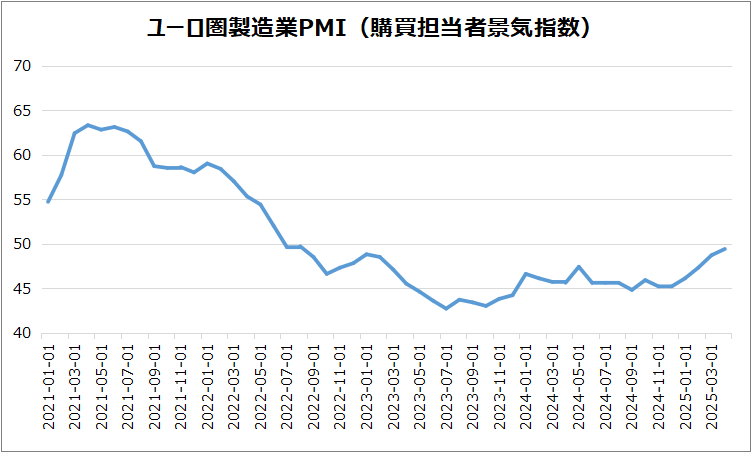

ユーロ圏製造業PMI

今回は前回の49.0から49.4に上昇しました。また市場予想(49.3)をわずかに上回ったことから、縮小緩和を示唆する結果となりました。

業況の改善

生産が微増し、新規受注が安定。3年続いた減少傾向が終了。

雇用と価格動向

雇用減少は1年で最も緩やか。原材料コストは急落し、販売価格も3カ月ぶりに下落。

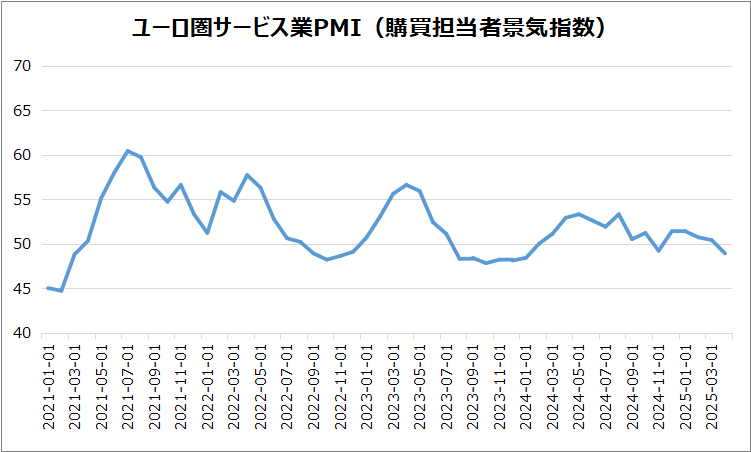

ユーロ圏サービス業PMI

今回は前回の50.1から48.9に下落し、50を下回って縮小領域に入りました。2024年1月以来の急激な減少で、予想(50.3)も下回るネガティブサプライズでした。

需要の弱さ

新規事業は4カ月連続で減少。外国需要だけでなく、国内需要の低迷が大きな重荷となりました。

インフレと雇用

インフレはわずかに加速し、スタッフ数は小幅増加。

企業心理

ビジネス信頼感は2022年9月以来の最低水準に低下。

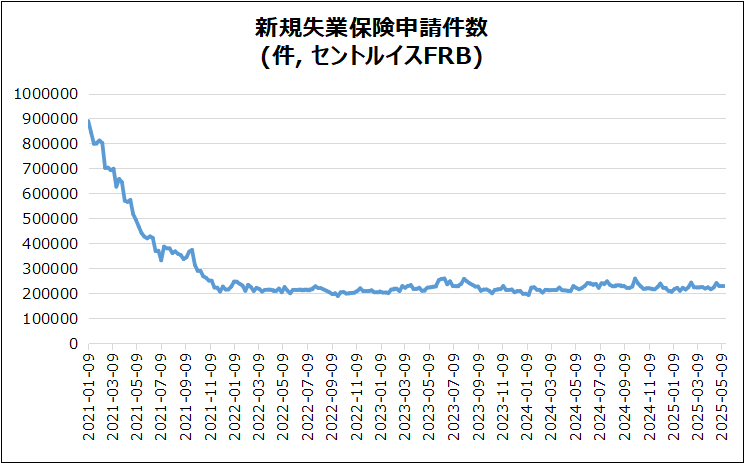

米・新規失業保険申請件数

申請者数は前週比2,000人減の227,000人で、4週間ぶりの低水準を記録。市場予想の230,000人を下回り、労働市場の強さが継続しました。

継続失業保険申請

未解決の請求件数は36,000人増の1,903,000人。予想(1,890,000人)を上回り、再就職の困難さを示唆しています。

連邦政府職員の動向

連邦職員向けの申請は595人と前週から157人増。政府効率省(DOGE)の解雇が影響しました。

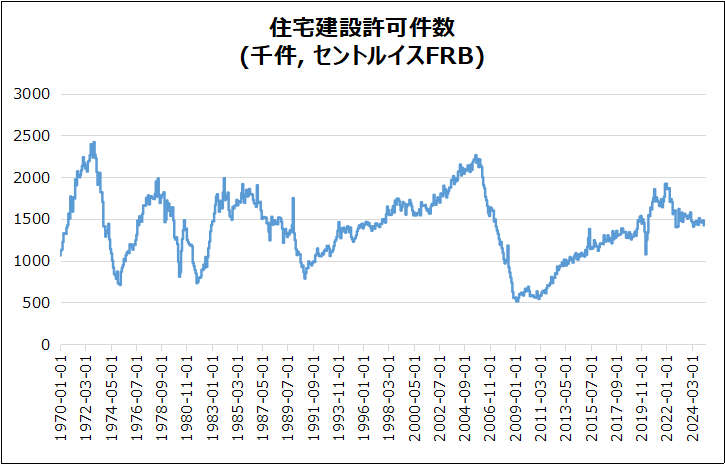

米・住宅建築許可件数(確報)

季節調整済み年率換算で142.2万件、前月比4%減少し11か月ぶりの低水準を記録しました。

要因

住宅ローン金利上昇と輸入資材関税による需要抑制。

種別

一戸建て92.3万件(5%減)、集合住宅43.8万件(2.9%減)

地域

中西部7.2%減、南部8.6%減、北東部14.3%増、西部3.4%増。

決算

今週は13社チェックしました。

特に印象に残る銘柄はなしです。

・10%以上値上がりした銘柄

➡SNOW

・10%以上値下がりした銘柄

➡なし

5/26週の注目内容

関心のある経済指標&イベント

来週は以下の経済指標に注目です。

- 5/27(火) 米・S&Pケースシラー住宅価格(20都市)

- 5/27(火) 米・コンファレンスボード消費者信頼感指数

- 5/29(木) 米・実質GDP(改訂)

- 5/29(木) 米・新規失業保険申請件数

- 5/30(金) 独・CPI

- 5/30(金) 米・PCEデフレータ

- 5/30(金) 米・ミシガン大学消費者信頼感指数(確報)

関心のある決算

来週は21社チェック予定です。

- 5/27(火)プレ PDDホールディングス(PDD)

- 5/27(火)アフター オクタ(OKTA)

- 5/27(火)アフター ソシエダ―ドキミカイミネラデチリ(SQM)

- 5/27(火)アフター ハイコ(HEI)

- 5/27(火)アフター セムテック(SMTC)

- 5/27(火)アフター グループファイナンシエロ ガリシア(GGAL)

- 5/28(水)プレ メイシーズ(M)

- 5/28(水)アフター エヌビディア(NVDA)

- 5/28(水)アフター セールスフォース(CRM)

- 5/28(水)アフター シースリーエーアイ(AI)

- 5/28(水)アフター エルフビューティ(ELF)

- 5/28(水)アフター ヴィーバシステムズ(VEEV)

- 5/28(水)アフター センチネルワン(S)

- 5/28(水)アフター シノプシス(SNPS)

- 5/29(木)プレ フツ ホールディングス(FUTU)

- 5/29(木)アフター マーヴェル(MRVL)

- 5/29(木)アフター コストコ(COST)

- 5/29(木)アフター デル(DELL)

- 5/29(木)アフター ズィースケーラー(ZS)

- 5/29(木)アフター アルタビューティ(ULTA)

- 5/29(木)アフター ネットアップ(NTAP)

主要な経済指標とFOMCの議事録、再燃する米欧の貿易摩擦が5/26週の市場を大きく左右すると想定されます。

2025年は、トランプの関税関連に対する発言に対して市場参加者は敏感となっており、5/26週もまたその発言に振り回され続けるのか?それともノーリアクションでスルーするのかが個人的に観察していきたいポイントです。

それでは、また来週👋

コメント