こんにちは、Saabです。今週の振り返りと来週のトピックです。

(↓)まず要点です。

- S&P500は9連騰で終止符

- 主要指数は関税とFOMCに左右され横ばい

- S&P500の12カ月先PERは20.5倍で平均を上回る

- VIXとPut Call Ratioから強気に傾いている

- AAIIセンチメントはBearish高止まり継続

- 経済指標ではとくにネガなし

- 決算は大幅上昇と大幅下落が入り混じる

- 来週はCPI/小売売上高/消費者信頼感指数に注目

- 米中交渉とFRB高官の発言にも注目

- 来週は22社の決算をチェック予定

- 個人的にはVEON/MRX/BAPの決算に注目

それでは順に詳細をみていきます。

5/5週の振り返り

米国市場

今週は横ばいの値動きを展開する相場でした。

- S&P500 △0.47%

- NASDAQ △0.27%

- ダウ △0.16%

- ラッセル2000 +0.12%

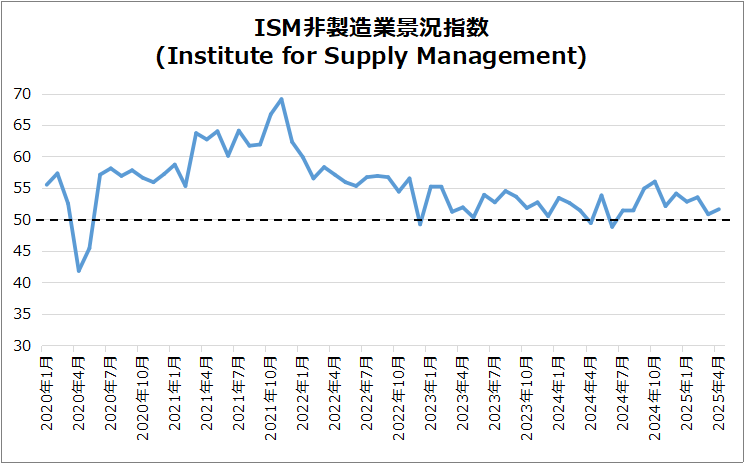

月曜は、ISM非製造業指数の好調さにより市場心理を一時的に支えましたが、トランプによる新関税の可能性や中国・習近平主席との対話が予定されていないことが不透明感を増大させました。

その結果、主要指数は1%以下の下げをみせ、S&P500は9連騰に終止符をうちました。

火曜もトランプの貿易交渉に対する発言の変化や、FRBの政策会議開始が市場心理を揺さぶったことで1%以内の下落を継続しましたが、水曜にはFRBの金利据え置き決定を好感して小幅上昇しました。

木曜はトランプが米英貿易協定を発表し、貿易緊張の緩和に対する楽観的な見方が広がることで主要指数は上昇を継続しましたが、金曜に米中貿易協議に対する慎重な姿勢から下落に転じて、最終的に横ばいの値動きとなりました。

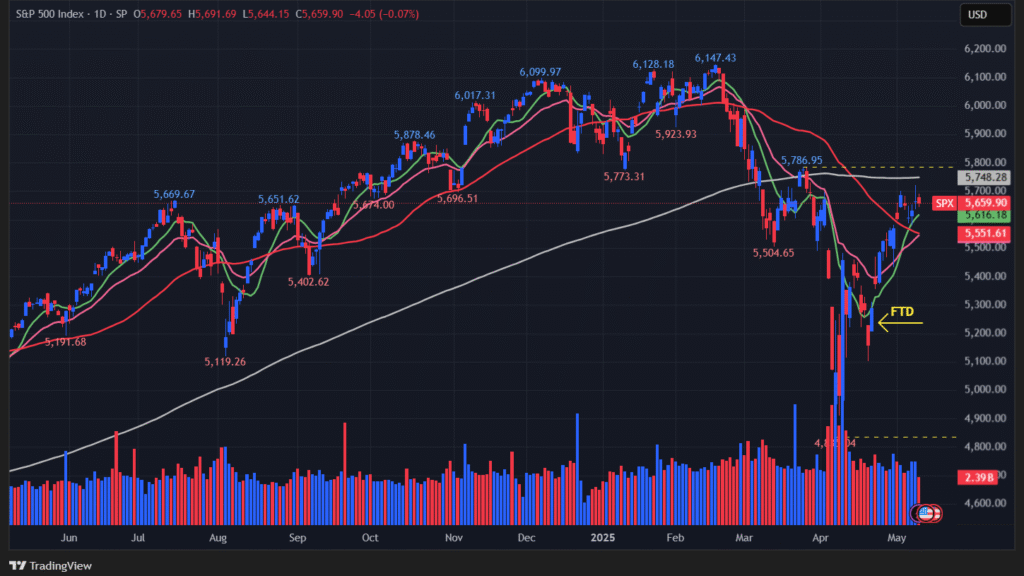

【S&P500のチャート】

※TradingView提供のチャート

↑今週は横ばいの値動きとなっており、先週と同じく200日移動平均線(灰色)を下回ったままの状態をキープしているので、今後この200日移動平均線をこえていけるのかに注目したいと思います。

※各セクター&カントリーETFのパフォーマンスは以下参照。

リンク

ファクトセット

ファクトセットによれば、S&P500の12カ月先PERは20.5倍で、5年平均19.9倍と10年平均の18.3倍を上回っています。

また、実績PERは現在25.3倍となっており、5年平均の24.8倍と10年平均の22.3倍を上回っています。

センチメント

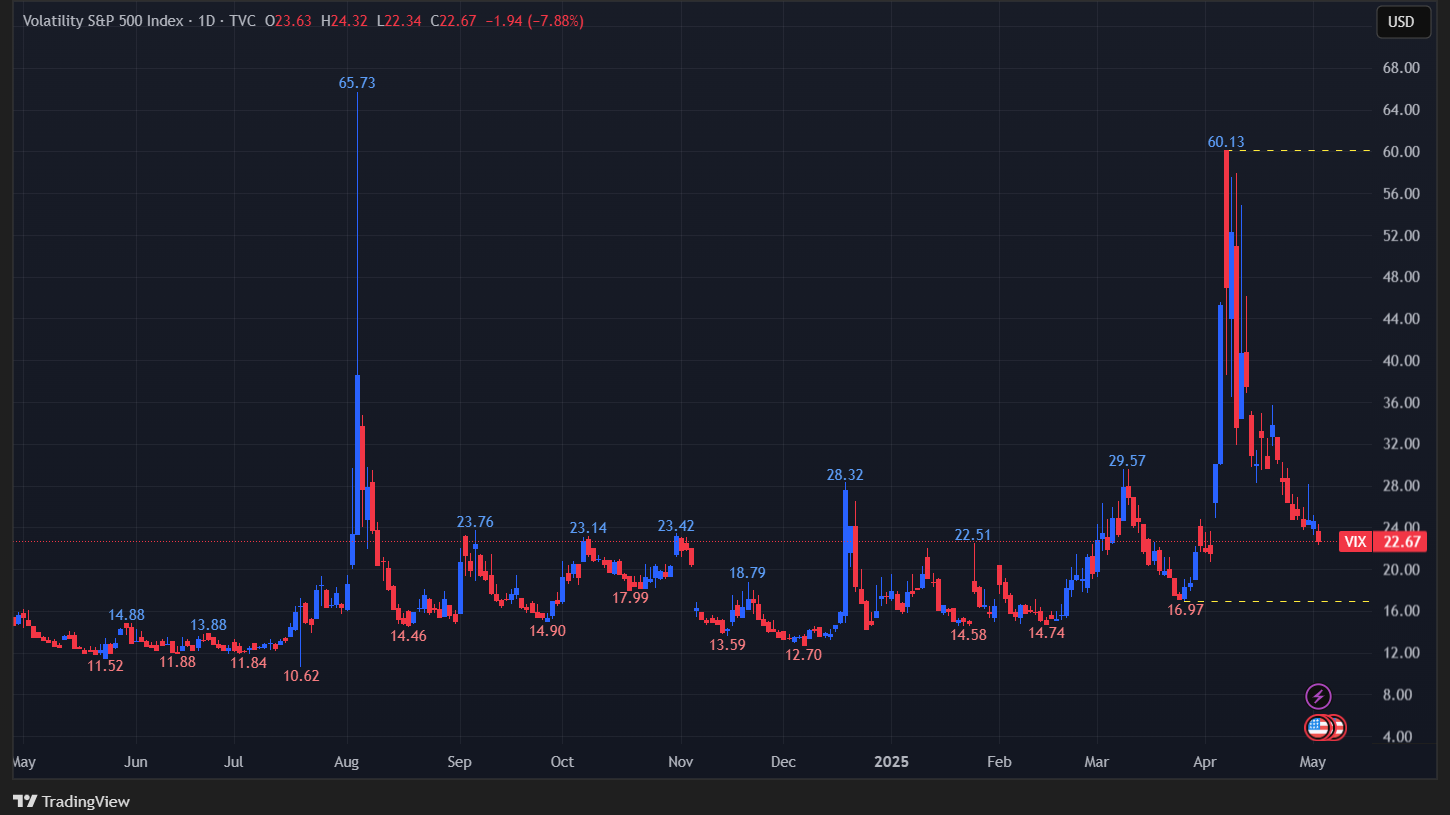

VIXやPut Call Ratioがだいぶ下がってきたことから、弱気には傾てはいないものの、目先はセンチメントの悪化が見られる可能性を考慮して相場に臨みたいと思います。

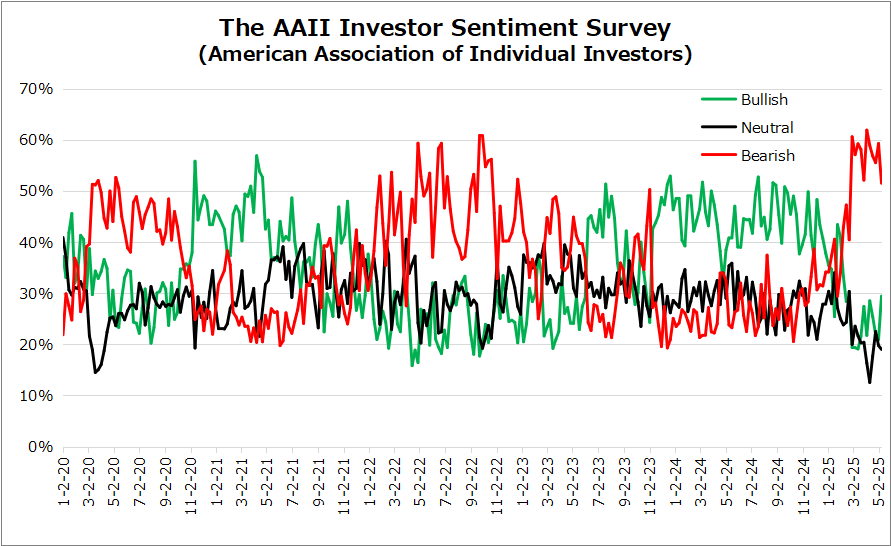

またAAIIセンチメントが弱気に高止まりしていることは見過ごせない内容です。

- 「VIX」は、先週末の22.67から21.9となり週間の終値ベースでは下がってきてましたがほぼ変化なしですね。

- 「Put Call Ratio※」は、先週末の0.77から0.69となり、だいぶ低い水準まで下がってきた印象です。

- 「AAIIセンチメント」で目立った動きはないものの、Bearishの減少分がBullishの増加分に変わりました。

※ INVESTOR’S BUSINESS DAILYの値引用

【VIXのチャート】

※TradingView提供のチャート

↑先週&先々週のようにスルスルと下がってくる勢いは衰えてきています。

↑先週から変化はあったものの、Bearishは変わらず高止まりしています。

Bullish 20.9% → 29.4%

Neutral 19.8% → 19.0%

Bearish 59.3% → 51.5%

経済指標

全体的にネガティブな材料はなかったです。

米・ISM非製造業景気指数

4月は市場予想の50.2を上回る51.6となり、前月の50.8から上昇しました。これにより、サービス業は拡大基調を維持していることが確認できました。

内訳:新規受注・在庫・事業活動

- 新規受注は50.4から52.3へと拡大し、需要が堅調であることを示しています。

- 在庫も50.3から53.4へと増加し、供給体制の強化が進んでいます。

- 事業活動は依然拡大領域(53.7)にあるものの、前月の55.9からはやや減速しています。

雇用・納期・価格動向

- 雇用は引き続き縮小傾向(49)ながら、縮小のペースは前月(46.2)より緩和されています。

- サプライヤーの納期は遅れがち(51.3)であり、供給面での制約が継続中です。

- 価格圧力は65.1と2023年2月以来の高水準に達し、インフレ懸念が強まっています。

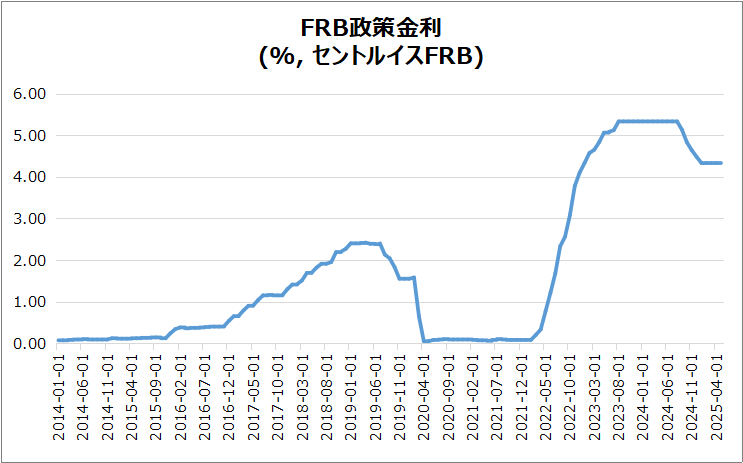

FRB政策金利

FRBは2025年5月の会合で、関税によるインフレと成長鈍化の懸念から、FF金利を4.25〜4.50%に据え置きました(3回連続)。

FRBは経済の不確実性とインフレ・失業の両リスクを注視しており、パウエル議長は、性急な金利調整は不要と考え、データ重視の慎重姿勢を強調しました。また経済活動は堅調と評価しました。

米・新規失業保険申請件数

5月3日までの週に22万8,000件となり、市場予想をわずかに下回る結果となり、先週の高水準から減少しました。

失業保険の継続申請も2万9,000件減少し、労働市場は依然として堅調であることが言えると思います。

決算

今週は結局47社チェックしました。クリアした銘柄ではAXON/MELI/TTD/DIS/CVNA/CROXが印象に残りました。ミスした銘柄ではDASH/UBER/TGTX/VRTX/AFRMが印象に残りました。

5/12週の注目内容

関心のある経済指標&イベント

来週はCPI/小売売上高/消費者信頼感指数に注目です。

- 5/13(火) 米・CPI

- 5/14(水) 独・CPI

- 5/15(木) ユーロ圏GDP

- 5/15(木) 米・小売売上高

- 5/15(木) 米・PPI

- 5/15(木) 米・新規失業保険申請件数

- 5/15(木) 米・鉱工業生産指数

- 5/16(金) 米・住宅建築許可件数(速報)

- 5/16(金) 米・ミシガン大学消費者信頼感指数

関心のある決算

来週は22社チェック予定です。

個人的にはVEON/MRX/BAPが気になります。

- 5/12(月)プレ マンデードットコム(MNDY)

- 5/12(月)プレ フォックス(FOXA)

- 5/12(月)アフター ハーツ(HTZ)

- 5/12(月)アフター ペトロブラス(PBR)

- 5/13(火)プレ シー(SE)

- 5/13(火)プレ サイバーアーク(CYBR)

- 5/13(火)プレ JDドットコム(JD)

- 5/13(火)プレ オン(ONON)

- 5/13(火)アフター ヌーホールディングス(NU)

- 5/14(水)プレ テンセント(TCEHY)

- 5/14(水)アフター シスコ(CSCO)

- 5/14(水)アフター コアウィーブ(CRWV)

- 5/15(木)プレ ヴィーオン(VEON)

- 5/15(木)プレ アリババ(BABA)

- 5/15(木)プレ ウォルマート(WMT)

- 5/15(木)プレ ディア(DE)

- 5/15(木)プレ マレックス(MRX)

- 5/15(木)プレ ジーカー(ZK)

- 5/15(木)アフター アプライドマテリアルズ(AMAT)

- 5/15(木)アフター カバグループ(CAVA)

- 5/15(木)アフター ドクシミティ(DOCS)

- 5/15(木)アフター クレディコープ(BAP)

5/12週は米中交渉とFRB高官の発言を中心に、世界の重要経済指標と企業決算が立て続けに発表されることから、各地域の政策対応や景気の変化に対する市場参加者の反応が焦点になると考えられるので、それらに気を配りながら相場に臨みます。

それでは、また来週👋

コメント